Datowany na 27 grudnia projekt modyfikacji zasad ustawowych wakacji kredytowych powraca do pomysłu ograniczenia grona uprawnionych. Przyjęty próg jest jednak co najmniej zastanawiający, a oparcie się na wskaźniku raty do dochodu ma poważne wady.

Wydłużyć wakacje kredytowe, ale nie dla wszystkich – taki cel przyświecał zarówno poprzedniej wersji modyfikacji ustawy, jak i tej przedstawionej w ostatnich dniach grudnia. Przypomnijmy, że kończąca swój żywot edycja „ustawowych wakacji kredytowych” uchwalona w 2022 r. nie przewidywała żadnych kryteriów finansowych. Jedynymi ograniczeniami w dostępie była data zaciągnięcia zobowiązania (przed lipcem 2022 r.) oraz waluta kredytu hipotecznego (tylko złoty).

Opublikowany właśnie projekt nowelizacji zakłada opcję odroczenia raty czterokrotnie w 2024 r. – raz w marcu i jednokrotnie w każdym z kolejnych kwartałów. Tym razem jednak pojawia się dodatkowy warunek ograniczający liczbę adresatów rozwiązania.

Wskaźnik niedoskonały

Co mają ze sobą wspólnego dwa przykładowe gospodarstwa domowe składające się z dwójki dorosłych i jednego dziecka? Pierwsze spłaca kredyt hipoteczny i po uregulowaniu raty pozostaje mu „na życie” niecałe 3900 zł. Drugie jest w podobnej sytuacji, ale po zapłaceniu raty ma do dyspozycji ponad 9700 zł.

Odpowiedź brzmi: oba gospodarstwa domowe mają ten sam wskaźnik DSTI, czyli obciążenia dochodu ratą kredytu:

- W pierwszym przykładzie dochód to 6 tys. zł, a rata kredytu to 2106 zł.

- W drugim miesięczny dochód to 15 tys. zł, a rata kredytu to 5265 zł.

Co więcej, zgodnie z założeniami nowelizacji ustawy wprowadzającej wakacje kredytowe dla kredytobiorców hipotecznych, oba gospodarstwa mogłyby zawiesić spłaty swoich zobowiązań. Relacja raty do dochodu wynosi bowiem 35,1 proc., czyli minimalnie przekracza założony 35-procentowy próg.

Wykorzystanie DSTI jako wskaźnika obrazującego finansowe położenie gospodarstwa domowego ma znane wady. Sam poziom miernika niewiele mówi o sytuacji kredytobiorców – taka sama wartość może pojawić się w przypadku niskiej raty i niskiego dochodu oraz wysokiej raty i wysokich dochodów. Nie trzeba dodawać, który ze scenariuszy bardziej zasługuje na określenie mianem „trudnego położenia” i powinien być celem dla działań wspierających kredytobiorców.

Skąd się wzięło 35 procent?

Obok istotnych wad wskaźnik DSTI ma też zaletę – prostą konstrukcję. Można zatem zrozumieć, że używany jest „solo” lub w zestawie z innymi wyznacznikami trudnego finansowego położenia, chociażby jako kryterium dostępu do pomocy z Funduszu Wsparcia Kredytobiorców. Zastanawiająca jest jednak kwestia wysokości progu.

Co miesiąc na łamach Bankier.pl prezentujemy zestawienia szacunków zdolności kredytowej dla kredytobiorców starających się o finansowanie hipoteczne. Obok symulacji maksymalnej kwoty dostępnej dla profilowego klienta pokazujemy także przybliżone DSTI. Spójrzmy na ostatnie takie zestawienie – z grudnia 2023 r. Każdy z kredytodawców oszacował dostępną kwotę w taki sposób, że DSTI przekraczało 40 proc. Maksymalna wartość wskaźnika dla kredytobiorców z miesięcznym dochodem na poziomie 13 tys. zł wyniosła 52 proc. Oznaczałoby to, że dzisiejsi kredytobiorcy od razu znaleźliby się powyżej progu uznanego za uprawniający do ulgi. Oczywiście, jeśli skorzystaliby z opcji „zakredytowania się pod korek” i mogliby skorzystać z wakacji kredytowych, które dla nich są akurat niedostępne.

Nie inaczej było w poprzednich latach, również w przypadku gospodarstw domowych o niższych dochodach. Przykładowo, w lipcu 2021 r., gdy średnie oprocentowanie kredytu hipotecznego ze zmienną stopą i 20-procentowym wkładem własnym wynosiło zaledwie 2,36 proc., połowa banków oferowała klientom z łącznym dochodem 8 tys. zł miesięcznie kredyt, dla którego DSTI przekraczało (wówczas, w czasie rekordowo niskich stóp) 35 proc.

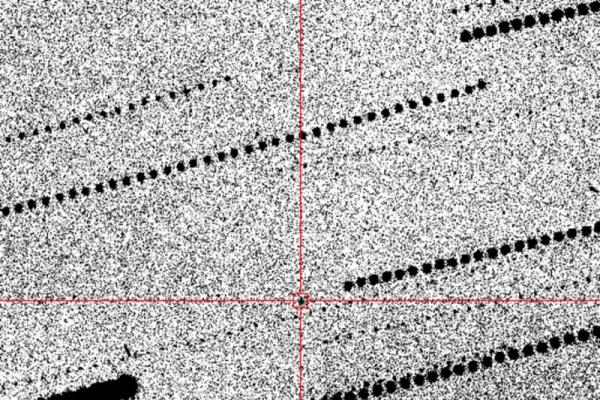

Ekspert serwisu Rynek Pierwotny, Andrzej Prajsnar, zwrócił uwagę, że spora część kredytów hipotecznych udzielonych w ostatnich latach miała już na starcie wskaźnik DSTI przekraczający 50 procent. Z danych UKNF wynika, że udział takich zobowiązań oscylował wokół 10 proc., po czym znacząco wzrósł po 2021 r.

Ten limit raty do dochodu na poziomie 35% nie jest bardzo restrykcyjny. Niektórzy się załadowali na ponad 50% w momencie zaciągania kredytu 😬 pic.twitter.com/HCBYUe3Opk

— Andrzej Prajsnar 📊🏠 (@AndrzejPrajsnar) December 27, 2023

Pozostają stare absurdy

Najnowsza wersja wakacji kredytowych nie tylko przynosi nowe, ale także dziedziczy stare niekonsekwencje. Na zawieszenie spłaty rat nadal będą mogli liczyć kredytobiorcy, których rata nie uległa zmianie od momentu podpisania umowy (czyli korzystający z kredytów o okresowo stałym oprocentowaniu). Część „stałoprocentowych” klientów zmieści się zapewne w progu DSTI na poziomie 35 proc., chociaż nie odczuła wzrostu obciążenia. Z kolei kredytobiorcy „frankowi”, których obciążenia mocno fluktuują, pozostają wykluczeni z dostępu do wakacji.