7 czerwca ruszyła Konferencja Wall Street 2024 – najważniejsze wydarzenie inwestycyjne roku, organizowane przez Stowarzyszenie Inwestorów Indywidualnych. Nie zabrakło tam redaktorów Bankier.pl, którzy relacjonują dla państwa najważniejsze panele. Zapraszamy do śledzenia naszego newsa na żywo.

12:00 Spotkanie z zarządem GPW

Pierwsza obietnica prezesa GPW, Tomasza Bardziłowskiego: "obiecuje, że będę miał dużo czasu dla inwestorów indywidualnych".

Prezes GPW: o pierwszych dniach pracy na GPW: spotkałem osoby, które są grupą ludzi, którzy całą giełdę mają naprawdę w sercu i są zaangażowani. No i poczułem się jak u siebie w domu, jak u siebie w rodzinie i ta nadal tak się czuje i przyznam, że to jest dobre poczucie.

Myślę, że moim zadaniem jest to, żeby dużo mocniej zabrzmiał jednak nasz podstawowy biznes, że sporo czasu menedżerskiego przeznaczamy na pewne inicjatywy non-corowe, a ja chciałbym żeby skupić się na giełdzie, na tym co zrobić, żeby inwestorzy indywidualni jeszcze bardziej na rynku, żeby ich udział w obrocie giełdy mocno wzrósł – mówił Bardziłowski.

Powinniśmy zacząć od tego, żeby zacząć budować lokalny kapitał, instytucjonalny i indywidualny – podkreslił Tomasz Bardziłowski.

Izabela Olszewska, członek zarządu, Giełda Papierów Wartościowych w Warszawie S.A., o produktach GPW: oprócz ciekawych spółek, chcemy rozwijać nowoczesną bazę produktową. Duża wagę trzeba przyłożyć do rozwoju ETF-ów. Widzimy tu bardzo duży potencjał. Liczymy, e ETFy będą pojawiały się zarówno na rynku głównym, jak i na GlobalConnect.

Myślę, że uda się wprowadzić instrumenty typu REIT, które pozwolą na demokratyzacje inwestowania na rynku nieruchomości – dodała Olszewska.

Olszewska powiedziała również, że "program wsparcia pokrycia analitycznego – wygląda na to, że bardzo się przyjął, patrzymy na to, że się rozwija i niewykluczone, ze ten program będzie poszerzany".

Teraz czas na pytania z sali.

Prezes spółki IMS SA (notowanej na GPW), Michał Kornacki, pyta: wizerunek giełdy jest zrujnowany przez te lata. Giełdzie teraz potrzebny jest prawdziwy lider, facet z jajami. Co prezes ma zamiar zrobić, żeby odbudować ten wizerunek?

Pierwszym takim sygnałem może będzie wzrost indeksów w ostatnich miesiącach. Mamy problem z zaufaniem inwestorów do giełdy, do spółek i trzeba coś z tym zrobić. Nasz problem jest taki, że choć wiemy, kto jest winny, to nie spotyka go kara, lub spotyka go po 10 latach. A poszkodowany ni otrzymuje rekompensaty. To jest kwestia zaufania, a jeśli coś nie działa, to żeby szybko znaleźć remedium – odpowiedział Bardziłowski.

Robert Chodkowski, autor bloga: jako blogerzy, influencerzy finansowi, jesteśmy istotna częścią rynku. Jakie będzie stanowisko GPW w tej sprawie, bo są zapowiedzi pewnego regulowania tych obszarów.

Myśląc o edukacji finansowej, nie ma przeszkód, żeby influencerzy odegrali tu ważną role. Natomiast jeśli chodzi o takie kwestie, jak doradztwo inwestycyjne, social trading, copy trading – tutaj ważne jest stanowisko regulatora, KNF. Choć nie chciałbym, żeby lokalne domy maklerskie nie mogły robić czegoś, co jest dostępne w Europie – odpowiedział prezes GPW.

Rynek NewConnect zszedł na margines, a na nim jest duży udział inwestorów indywidualnych. Tymczasem 1/3 spółek jest na tym rynku w dużych kłopotach – jeszcze żyją, ale nawet modlitwa im nie pomoże. Jaki jest pomysł GPW, żeby wskrzesić ten rynek? Czy jest pomysł na to, żeby poluzować pewne restrykcyjne bariery, które teraz funckjonuują? – zapytał jeden z obecnych na sali.

Kwestia NC jest jednym z głównych celów dla GPW na ten rok. Chcemy zrewitalizować ten rynek. Jak przyszedłem, zaskoczyło mnie to, ile osób na GPW jest zaangażowana w nadzorowanie rynku, spółek na NC. Musimy przygotować ten rynek na możliwość inwestycji ze strony funduszy venture capital – powiedział Bardziłowski.

11:00 Co dalej z hossą na Wall Street?

Nie warto walczyć z hossą na Wall Street. (…) Dlaczego jestem pozytywnie nastawiony? Ze względu na fazę cyklu koniunkturalnego i jak w takiej fazie historycznie zachowywała się giełda w USA – mówi Rafał Sadoch, Biuro Maklerskie mBanku.

Inflacja jest tym, co napędza teraz banki centralne do działania. Widać jednak, że zawirowania, jakie pojawiły się w roku 2022-23, kiedy inflacja wzrosła do poziomów niewidzianych od dawna, wydają się być już okiełznane. Jeśli chodzi o fazę cyklu koniunkturalnego, to wychodzimy z fazy spowolnienia gospodarczego w przemyśle, a usługi pozostają mocne – ocenił Sadoch.

Inflacja może pozostawać jeszcze przez jakiś czas na relatywnie wyższym poziomie, ale to dlatego, że konsument pozostaje dość mocny. Dlatego nie powinna mieć destrukcyjnego wpływu na gospodarki – mówi Sadoch. I dodaje: wychodzimy z okresu relatywnie niskiego wzrostu gospodarczego wywołanego przez szoki. Wchodzimy w faze ożywienia. W fazie ożywienia S&P500 zachowuje się relatywnie najlepiej w porównaniu do innych klas aktywów (surowce, obligacje). Wzrost notowań był wtedy najbardziej dynamiczny – stwierdził Rafał Sadoch.

W tym momencie jesteśmy na początku okresu poluzowania polityki monetarnej. Jest opóźnienie, ale co się odwlecze, to nie uciecze. W przypadku innych banków centralnych to łagodzenie się już wydarzyło lub zaczyna, Fed do tego procesu dołączy. To będzie wspierało wyniki amerykańskich spółek – dodaje.

Jak obniżki stóp ze strony Fed wpłyną na rentowności obligacji? Te rentowności zaczną spadać, co pozytywnie wpłynie na ceny obligacji. Generalnie szczyt rentowności obligacji powinniśmy mieć za sobą. Zakładając, że inflacja w USA dalej będzie się obniżać, implikacje dla rynku długu są oczywiste – ocenia Sadoch z BM mBanku.

Inflacja będzie tym elementem, który jako pierwszy determinuje decyzje banków centralnych. Są różne scenariusze dla inflacji w USA na najbliższe lata. Te najmniej optymistyczne zakładają utrzymanie średniorocznej inflacji na poziomach powyżej 5%. Te najbardziej optymistyczne zakładają zejście poniżej celu Fed. Tym optymistycznym prognozom mogą wpływać ewentualne decyzje krajów OPEC, które mogą zacząć zwiększać produkcje ropy, a co za tym idzie utrzymywanie cen ropy na niższych poziomach. Jeśli tak się stanie, to możemy zobaczyć obniżki stóp przez Fed – mówi Sadoch.

Kolejnym elementem wpływającym na decyzje Fed jest sytuacja na rynku pracy. Ostatnie dane wskazują na stopniowe ochładzanie sytuacji na rynku pracy. Także to powinno wpłynąć na Fed i skłonić ostatecznie do obniżek stóp – dodaje.

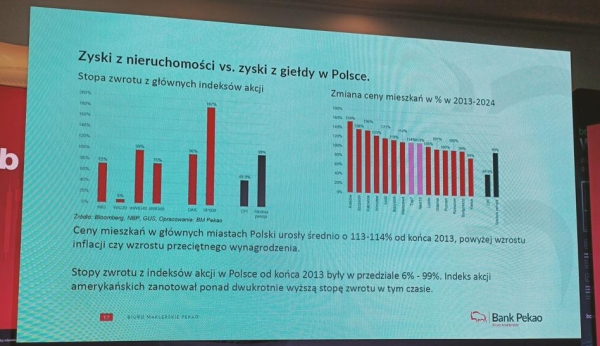

11:00 Zyski z giełdy vs. zyski z nieruchomości, czyli po co mi te rekomendacje?

Podstawowym wrogiem kogoś, kto ma majątek, jest inflacja – mówi Tomasz Duda z BM Pekao. W USA najlepiej kapitał chronił rynek akcji. W latach 1975-2024 S&P500 dał zarobić prawie 6 000%. Stopa zwrotu z nieruchomości wyniosła blisko 1000% przy skumulowanej CPI na poziomie 500%.

Stopa dochodu z nowo kupionego mieszkania spadła w Polsce z 4,8%-5,2% do 3,9%. Od 2 lat stopa dochodu z najmu mieszkania jest niższa niż średnie oprocentowanie nowych depozytów – dodał Duda.

Jednak trzeba pamiętać, że ceny mieszkań w głównym miastach Polski urosły o 113% od końca 2013 r., czyli powyżej wzrostu inflacji czy wzrostu przeciętnego wynagrodzenia. Stopy wzrostu z indeksów akcji w Polsce od końca 2013 r. były w przedziale 96-99%, ale jak się ma sytuacja na pojedynczych spółkach z głównych indeksów? 12 spółek miało 10-letnią stopę zwrotu co najmniej 4-krotnie większą niż 10-letnia zmiana cen nieruchomości. 26 spółek legitymowało się stopą zwrotu co najmniej 1,5-krotnie lepszą niż ceny mieszkań.

Po co mi te rekomendacje? – zastanawia się Tomasz Duda z BM Pekao. To, co my widzimy na rynku, to cena, pytaniem jest, co za tą ceną idzie. Rynek nie musi patrzeć na moment zysku, a np. skupiać się na innych czynnikach, jak np. portfel zamówień, udział w rynku etc. To powinniśmy wiedzieć, żeby być na czasie i wiedzieć czym rynek żyje, a nie tylko zysk w rachunku wynikowym. Żeby efektywnie korzystać z rekomendacji, należy selektywnie wybierać jej elementy i nakładać na własną tezę inwestycyjną.

11:00 Energetyczna transformacja Europy. Koszty czy szanse?

Kolejny punkt programu konferencji Wall Street 28: panel dyskusyjny "Energetyczna transformacja Europy. Koszty czy szanse?" – moderatorem jest Przemysław Ławrowski, SII.

Czy zielona transformacja energetyczna UE jest realna?

- Jak najbardziej – uważa Michał Jarczyński, Arctic Paper S.A.

- Tak, to ambitny plan, ale jest wykonalny – ocenia Piotr Bińkowski, Budimex.

- Pytanie, czy to plany ambitne, z planem realizacji? – powiedział Dawid Zieliński, Columbus.

- Cel na 2030 rok jest realny, ale cel zero emisyjności na 2050 roku, już nie – stwierdził Piotr Kulesa, GK Immobile.

Postawmy pytanie inaczej, czy możemy w UE uczynić siłę z różnorodności. Połączenie tego w jeden system energetyczny, o ile będziemy się federalizować, czy pójdziemy w stronę Stanów Zjednoczonych, czy Unii Polsko-Litewskiej. Nie możemy być w tym miejscu, w którym jesteśmy. Jeden kraj korzysta z prawa weta i stoimy w miejscu.

Niesamowicie ważne będzie, jak będzie wyglądać układanka w Parlamencie Europejskim. Oczywiście integralność poszczególnych państw jest ważna. Jeśli Unia będzie się dalej integrować, będziemy korzystać na transformacji, a jeśli każde państwo będzie ciągnąć w swoją stronę, to się nie uda. Trzeba powiedzieć, że my dzisiaj nie konkurujemy z Niemcami ani z Hiszpanami, konkurujemy jako Polska z Chinami, z Indiami i moim zdaniem stoimy na mocno przegranej pozycji, chyba że coś się zmieni w kwestii regulacji, jeśli źle się je przeprowadza, można zdmuchnąć rynek – mówi Dawid Zieliński. Moim zdaniem nadrzędny cel do dekarbonizacji, w zależności od kraju to nie musi być OZE, ale też np. atom – dodaje.

Największą barierą w rozwoju elektryfikacji dla odnawialnych źródeł energii jest brak rozbudowy sieci dystrybucyjnych – ocenia Piotr Kulesa.

Czego brakuje w przeprowadzeniu transformacji energetycznej? Nie da się powiedzieć, czego brakuje, bo brakuje wszystkiego. Na każdym etapie transformacji jesteśmy w czarnej… sytuacji. (…) Musimy zmienić wszystko – od nawyków konsumenckich po prawo budowlane. Tu nie chodzi tylko o ocieplenie klimatu, tylko o nasze życie, a w dzisiejszym świecie, gdyby było tylko na prąd, jest nie do przeżycia – mówi Zieliński.

Co stanowi największą barierę w przeprowadzeniu transformacji energetycznej w Polsce? – pyta Ławrowski.

Zdaniem Zielińskiego jest to "prezydent". Układanka polityczna jest taka, że jesteśmy zamrożeni, prezydent wysyła ustawy do trybunału. Musimy cierpliwie poczekać na zmianę władzy – dodaje.

Ja myślę, że w kwestii sieci przesyłowych, barierą nie są pieniądze, tylko planowanie i pozyskiwanie decyzji środowiskowych. Ale jeśli chodzi o sieci dystrybucyjne, jest to problem – ocenia Kulesa.

Mówi się, że przy przebudowie sieci problemem są pieniądze. Zgadzając się z przedmówcą, myślę, że to nie jest problem, bo pieniądze się znajdą. Problemem jest pozyskiwanie pozwoleń. Gdy pracowałem przy sieciach energetycznych, pamiętam kuriozum, kiedy uczestniczyłem w otwarciu sieci w północnej Wielkopolsce, której wybudowanie zajęło 11 miesięcy, a uzyskanie pozwoleń trwało 17 lat – mówi Michał Jarczyński, Arctic Paper.

Jak nasza energetyka będzie wyglądać za 5 lat?

Kulesa, Gk Immobile: Na pewno będą bardzo duże inwestycje w OZE, bo one dobrze się zwracają, mam nadzieję, że będą duże inwetsycje w sieci, żeby te źródła podłączać. Przebudowa sieci to absolutna konieczność.

Zieliński, Columbus: Podzieliby przyszłość na dwa okresy – okres do uruchomienia elektrowni atomowej i uruchomienia dużych magazynów energii. Wtedy będzie super, wszyscy będą się cieszyć i nie wierzę, że to wydarzy się do 2040 roku. Do tego czasu będzie chaos i jazda bez trzymanki, to może być bardzo trudny, burzliwy okres i nie wierzę

Michał Jarczyński – Arctic Paper: Myśle, że struktura produkcji energii znaczaco się nie zmieni w ciągu najbliższych 5 lat, ale trend będzie postępował i w tym czasie mamy do wiele do zrobienia, to uświadamianie konsumentów i dawanie wędki i dynamiczne ceny energii dla przemysłu (…) Mamy jeden z najwyższych udziałów przemysłu w PKB w Europie i nie mamy tego zmarnować.

Bińkowski, Budimex Energy: 5 lat to krótka perspektywa, zdecydowanie będzie rosła w tym czasie rola firm energetyki zawodowej w regulowaniu sieci, na to będzie przestawiana energetyka zamiast na proste wytwarzanie.

11:00 Czemu Polacy nie inwestują tak jak by chcieli i mogli?

Jak wynika z badania "Przekonania Polaków na temat inwestowania", których wyniki przedstawia dr hab. Katarzyna Sekścińska, 75% Polaków deklaruje, że ma jakieś oszczędności, ale tylko 19%, choć częściowo je inwestuje. 96% twierdzi, że inwestowanie ma sens, zaś 31% chciałoby w przyszłości inwestować.

Dla Polaków inwestowanie to kupowanie ziemi i nieruchomości (53% odpowiedzi) – wynika z badania Giełdy Papierów Wartościowych oraz Fundacji GPW. Inwestowanie jest marzeniem co czwartego ankietowanego Polaka. Ale już na giełdzie chciałby inwestować mniej niż co 20. – mówi Sekścińska.

Giełda to miejsce dla tych, którzy lubią ryzyko – tak myśli prawie połowa ankietowanych Polaków. Polacy mają większy potencjał inwestycyjny, niż to wynika z ich portfeli inwestycyjnych, ale blokują ich przekonania – dodano.

Polacy potrzebują celu. Potrzebują zrozumieć, po co w ogóle ma inwestować – mówi Tomasz Wróbel, Beta Securieties.

Nic mnie nie zaskoczyło w tym badaniu. Postrzeganie inwestora indywidualnego w Polsce jest pejoratywne, że to taki cinkciarz/spekulant. Inwestowanie w Polsce jest postrzegane tak, jak to pokazują główne media – ocenił Michał Masłowski, wiceprezes zarządu Stowarzyszenia Inwestorów Indywidualnych.

W Stanach Zjednoczonych przy rodzinnym obiedzie dyskutuje się o tym, czy kupić więcej akcji Coca-Coli, aby było więcej z dywidendy. A my nie wyssaliśmy rynku kapitałowego z mlekiem matki. Tam się akcje dziedziczy z ojca na syna, to jest element budowania majątku, który buduje się przez pokolenia – dodaje Masłowski.

10:00 Czy rynek nieruchomości jest pod sufitem, czy to dopiero początek hossy?

Zdecydowanie jesteśmy w cyklu wznoszącym – zaczął Piotr Jelonek z Develii.

Nieruchomości są najlepszym zabezpieczeniem kapitału, jeśli chodzi o bezpieczną przystań. Przy rosnących rynkach, kiedy PKB rośnie, kiedy społeczeństwa się bogacą, nieruchomości są szczególnie dobrym zabezpieczeniem kapitału dla inwestorów, którzy patrzą w długim terminie i myślą o oszczędzaniu na emeryturze – mówi Adrian Sączek, Mennica Polska S.A.

Prowadzący panel, Michał Kubicki z Bankier.pl, zapytał co wpływa najmocniej na wzrost cen nieruchomości? Według Piotra Jelonka z Develia S.A., głównym czynnikiem jest niska podaż, drugim podstawowym i powiązanym czynnikiem jest wydłużający się wciąż czas przygotowania inwestycji, o ile ustawowo pozwolenie na budowę powinno być wydane w ciągu 90 dni, w dużych miastach ten proces wydłuża się czasami do 2-3 lat.

Następnym jest wzrost cen samego generalnego wykonawstwa, materiałów (co obserwowaliśmy najmocniej w okresie COVID-19), a także coraz mniejsza ilość gruntów w dużych miastach i co za tym idzie wzrost ich cen – dodał Jelonek.

Czy mamy do czynienia ze zdrowym rynkiem, czy z rynkiem spekulacyjnym na rynku nieruchomości? – zapytał Michał Kubicki.

Trzeba pamiętać, że mimo wszystko klienci kupujący mieszkania na własne potrzeby to 70%, inwestycyjnie kupowane jest tylko 30% mieszkań. Żyjemy w gospodarce rynkowej, obowiązuje mechanizm naczyń połączonych, ciężko zabronić deweloperom mieć marże i podwyższać ceny, skoro wzrastają ceny wykonawstwa, okres przygotowania gruntu, a przede wszystkim ceny gruntów rosną szybciej niż ceny samych nieruchomości. Planowanie inwestycji odbywa się w perspektywie kilkunastu miesięcy, to nie jest produkcja gwoździ. Deweloper musi przewidywać sytuację, która będzie na rynku za kilkanaście miesięcy – odpowiedział Adrian Sączek, Mennica Polska S.A.

Na program Bezpieczny kredyt 2% wydano 30 mld złotych w 8 miesięcy. Ceny nieruchomości w dużych miastach podrożały od 30-40%. Pytanie po co? – dodał Sączek. Właśnie, po co, kto na tym skorzystał? – dopytywał Kubicki.

Dla kogo to było dobre? Dla tych którzy wzięli kredyt i dla tych, którzy kupili mieszkanie wcześniej – stwierdził Jelonek.

Było by z mojej strony hipokryzją gdybym powiedział, że deweloperzy na tym nie skorzystali. Ale co z tego, że rosną ceny, skoro rosną też koszty i marża nie rośnie w takim samym tempie. Za chwilę będziemy mieć rosnące wymagania co do jakości tych mieszkań i ich energochłonności, w kontekście tego nie da się zbudować domu pasywnego za mniejsze pieniądze – powiedział z kolei Sączek.

Co musiałoby się stać, żeby korekta nadeszła? Jakich ryzyk spodziewają się państwo ze strony państwa. Rezygnacja z programu kredyt 0%? podniesienie podatków od najmu? – zapytał uczestników panelu Michał Kubicki z Bankier.pl.

Wykluczam podniesienie podatku od najmu – stwierdził Adrian Sączek.

Mieszkań brakuje, czystych niezabudowanych nieruchomości w miastach, w centrum miast brakuje, przez co będzie trzeba rewitalizować budynki, dokonywać wyburzeń, co przełoży się na koszty przygotowania inwestycji, więc ceny będą rosnąć. Czy kredyt na start zostanie wstrzymany, tego nie wiemy. Słyszymy, że trafił do zamrażarki. Widać po stronie deweloperów mniejszą skłonność do nabywania gruntów. Najgorsza jest niepewność. Nie wiedzą jak zachować się kupujący, nie wiedzą jak zachować się deweloperzy. Programy pomocowe są potrzebne, ale odpowiednio skonstruowane – ocenił Piotr Jelonek z Develia S.A.

To jak z pomocą dla najuboższych, ona powinna być kierowana celowo – dodał Adrian Sączek, Mennica Polska S.A.

Jak prognozują panowie w waszych firmach deweloperskich, najbliższą przyszłość na rynku nieruchomości? Analitycy Pekao pisali w głośnej analizie, że ceny nieruchomości będą rosnąć do I kwartału 2025 roku, a w II kwartale 2025 roku zaczną spadać – pytał Kubicki.

To zależy od rynku. Patrząc na popyt, w Łodzi korekta pojawi się nawet w tym roku, czyli wcześniej, ale na innych rynkach takich jak Warszawa nadal mieszkań brakuje. Jeżeli nie pojawi się jakiś program, rynek dostanie zadyszki, deweloperzy wstrzymają inwestycje i to przeczekają, mogą się pojawić np. promocje na komórkę lokatorską, jakaś zniżka na miejsce postojowe, ale nie spodziewajmy się rabatów – ocenił Adrian Sączek.

09:05 Power Speech: Czerwona kartka dla stresu: Jak radzić sobie z presją w pracy i pozostawać wiernym swoim wartościom?

Konferencje otwiera Szymon Marciniak, światowej klasy sędzia piłkarski… i jak się okazuje, także mówca motywacyjny, prelegent na konferencjach biznesowych. To chyba pierwszy taki przypadek sędziego, który tworzy swój wizerunek w takim kierunku.

Sędzia to jest najsłabsze ogniowo na boisku. Nikt go nie lubi. Wszyscy wyzywają. Bożyszczem jest piłkarz. Sędziowie wszędzie grają na wyjeździe – mówi Marciniak.

Marciniak opowiada swoje doświadczenia, kiedy jeszcze grał jako piłkarz. Pamięta, jak pierwszy raz zwyzywał sędziego. Efektem była czerwona kartka dla niego.

Rada od tego sędziego jaką otrzymał: jesteś dobrym piłkarzem, ale przyjdź na kurs sędziego. Zobaczysz jak to jest od drugiej strony.

Pierwsza kara, za tamten występek: 8 tygodni kary. Dla młodego chłopaka to wieczność. Ta kara go wkurzyła. Z przekory poszedł na ten kurs sędziowski, żeby pokazać temu sędziemu, że sędziowanie nie jest takie trudne.

Pierwszy sędziowany mecz, po trzygodzinnym, ekspresowym kursie sędziowskim: mecz piłkarzy U12.

Nie ma gorszych kibiców, niż rodzice. Każdy z nich myśli, że ich dziecko to Lewandowski.

Pełna sala na wystąpieniu Szymona Marciniaka na #WallStreet28

SzM mógłby pewnie opowiadać przepis na sernik*, a ludzie sluchaliby jak zahipnotyzowani.

To się nazywa charyzma + osiągnięcia.

* Tym bardziej, gdy barwnie opowiada o swoich początkach na boisku. pic.twitter.com/gyCJv2BLP5

— Michał Żuławiński (@M_Zulawinski) June 7, 2024

W czasie tego meczu pierwsze starcie z rodzicami jednego z dzieci. Marciniak pomyślał wtedy, że to nie dla mnie. Ucierać się z rodzicami, zawodnikami. Ale zaraz potem były i miłe słowa od rodziców, od trenera. Pochwały za fajne podejście. Wtedy pomyślał: Zrobiłem coś fajnego. I przyszły wyjazdy na kolejne mecze.

Marciniak mówi, że tak jest w sędziowaniu. Zaczynanie od sędziowania najmłodszych, żeby powoli przyzwyczajać się do hejtu, krzyku, obelg.

W 2011 roku Marciniak zostaje sędzią międzynarodowym. Zabrał na pierwszy mecz zagraniczny tego sędziego, od którego dostał pierwszą czerwoną kartkę. Dlaczego? Żeby się odwdzięczyć, bo tylko dlatego, że dostał wtedy czerwoną kartkę, Marciniak został sędzią.

09:00 Krzysztof Kolany już się zameldował na miejscu

Konferencję Wallstreet28 czas zacząć. Wykład otwarcia poprowadzi Szymon Marciniak #wallstreet28 @inwestorzy pic.twitter.com/ErN8UZoOSG

— Krzysztof Kolany (@kkolany) June 7, 2024

8:30

TO. JUŻ. DZIŚ.

O 09:00 rusza #WallStreet28

Oj, będzie się działo. Rekordowo! 🔥https://t.co/n0MIkCyj4v

PS Po południu koniecznie wpadnijcie na nasze stoisko (piętro 6). pic.twitter.com/WovIoGzHPb

— Stowarzyszenie Inwestorów Indywidualnych 📈 (@inwestorzy) June 7, 2024

Na miejscu są już nasi redaktorzy wraz z redaktorem naczelnym Andrzejem Stecem. Będziemy też prowadzić debaty, wywiady i spotkania. Jakie? O tym tutaj.