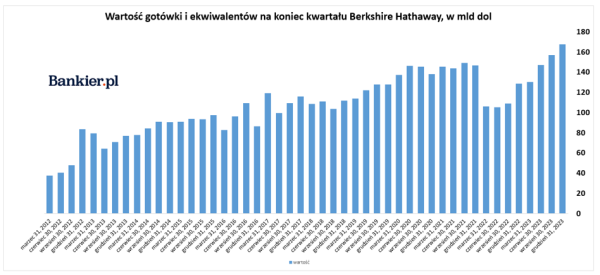

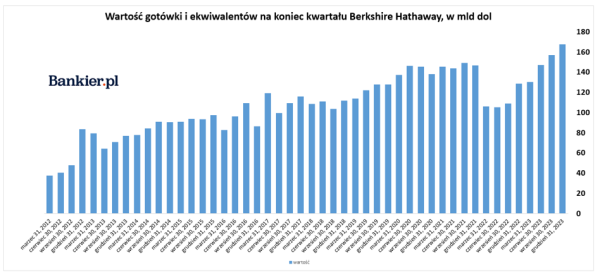

W liście do akcjonariuszy Berkshire Hathaway Warren Buffett przypominał słowa swojego mentora Bena Grahama, który mówił, że na krótką metę rynek działa jak maszyna do głosowania, ale na dłuższą staje się maszyną do ważenia. Miliarder wspomniał, że trzyma większość majątku w akcjach od czasu pierwszych inwestycji w 1942 r. Nie oznacza to jednak, że jego wehikuł stroni od gotówki, której na koniec 2023 r. miał rekordową ilość.

Ponad 167,6 miliardów dolarów w gotówce i jej ekwiwalentach zaraportował na koniec 2023 r. Berkshire Hathaway, czyli holding inwestycyjny kontrolowany przez Warrena Buffetta, obecnie siódmego na liście najbogatszych ludzi świata według Bloomberg Billionaires Index z majątkiem rzędu 139 mld dol. To rekordowy poziom pieniędzy w historii notowanej w Nowym Jorku multibranżowej firmy, wycenianej na około 900 mld dolarów.

Na wspomniany rekord składały się głównie bony skarbowe – 129,6 mld dol. W czwartym kwartale holding dokonał odkupów akcji własnych za 2,2 mld dol. W całym roku Berkshire był także sprzedawcą netto akcji, tzn. sprzedał papiery o wartości 24,2 miliarda dolarów większej, niż kupił w 2023 roku.

Rekordowe wyniki wehikułu Buffetta

Tradycyjnie w weekend spółka opublikowała swój raport finansowy. To najważniejszy dokument dla ponad trzech milionów akcjonariuszy spółki, którzy prawie dwa tygodnie temu dowiedzieli się o pierwszym od trzech lat sprzedanym pakiecie akcji Apple'a za ponad 2 miliardy dol., a miesiąc temu usłyszeli o zamknięciu miliardowej transakcji przejęcia akcji Pilot Travel Centers, jednej z największych prywatnych firm w Stanach Zjednoczonych.

Teraz przyszedł czas na wyniki roczne. Jak zwykle Buffett poprosił inwestorów, aby spojrzeli na zysk operacyjny, czyli ten bez uwzględnienia wycen posiadanych inwestycji. Zysk operacyjny za 2023 r. wzrósł rok do roku o 21 proc. do 37,4 miliarda dolarów, natomiast w samym czwartym kwartale wyniósł on 8,5 miliarda dolarów, czyli był o 28 procent większy niż przed rokiem.

W całym roku przychody sięgnęły 364,5 mld dolarów i były wyższe o 21 proc. rdr. Zysk netto, czyli już ten uwzględniający wyceny inwestycji, wyniósł 96,2 mld dol. w porównaniu ze stratą 22,8 mld w roku 2022. Pokazany roczny zysk netto to także obok poziomu gotówki, przychodów i zysków operacyjnych rekord w historii firmy. Wyniki okazały się lepsze od rynkowego konsesusu.

Notowania Berkshire tuż po starcie zyskiwały ponad 3 proc. i ustanowiły nowy historyczny szczyt, zarówno w cenach akcji klasy A (z prawem głosu, 647 039 dol. za szt.) i B (bez prawa głowu, 430 dol za szt.). Wycena hlodingu sięgnęła w pewnym momencie 925 mld dol., ale w dalszej części sesji kurs tracił i skończył dzień spadkiem o 1,83 proc. (A) i 1,96 proc. (B). Nieco zimnej wody na rozgrzane hossą głowy inwestorów mógł wylać list wyroczni z Omaha.

tradingeconomics.com

Wspomnienie architekta sukcesu

Warren Buffett w swoim liście do akcjonariuszy zawarł kilka przemyśleń, wśród których nie zabrakło przede wszystkim wspomnień o zmarłym w listopadzie ubiegłego roku 99-letnim Charlie Mungerze, prawej ręce Buffetta.

„Na świecie wspaniałe budowle są nierozłącznie związane ze swoim architektem, podczas gdy ci, którzy wylali beton i wstawili okna, szybko odchodzą w zapomnienie. Berkshire stała się wspaniałą firmą. Chociaż od dawna jestem odpowiedzialny za ekipę budowlaną; Charliemu na zawsze należy przypisywać rolę architekta” – napisał na początku listu.

List w stylu Buffetta

Poza wspomnieniem swojego przyjaciela Buffett oczywiście odniósł się do spraw związanych z działalnością Berkshire Hathaway i kolejny raz przestrzegał przez nadinterpretacją zysku netto. Rok temu w liście nazwała go „dezinformującym inwestorów”, teraz poszedł o krok dalej.

„Tak uświęcona, ta gorsza niż bezużyteczna wartość „dochodu netto” szybko zostaje rozgłoszona na cały świat za pośrednictwem internetu i mediów. Wszystkie strony uważają, że wykonały swoją pracę – i z prawnego punktu widzenia mają rację” – napisał Buffett.

"Wyrocznia z Omaha" kładzie nacisk przede wszystkim na zyski operacyjne Berkshire Hathaway i przypomina, że w 2021 r. wyniosły one 27,6 mld dol., w 2022 r. 30,9 mld. dol. i 37,4 mld w ubiegłym roku. Dla porównania podaje, że niezrealizowane zyski lub straty inwestycyjne mogą przekraczać nawet 5 miliardów dolarów dziennie. Przywiązywanie do nich uwagi w przypadku holdingu mija się z celem.

Nie mniej jasno mówi, aby nie mieć wątpliwości co do znaczenia zysków kapitałowych w budowaniu wartości Berkshire Hathaway w nadchodących dziesięcioleciach, tłumacząc ogromne kwoty, jakie holding inwestuje w akcje i to, jak sam postępuje przez całe swoje życie.

Rynkowa maszyna według Grahama

„Nie pamiętam momentu, w którym nie posiadałbym większości majątku w akcjach, i to w akcjach spółek z siedzibą w USA. I jak na razie mam się z tym bardzo dobrze” – napisał Buffett, przywołując jako moment graniczny pierwszy zakup akcji na własny rachunek w marcu 1942 r.

Jako bardziej niż głupie nazwał ocenianie wartości inwestycji Berkshire w oparciu o zyski inwestycyjne na bazie zmian wartości akcji, które kapryśnie zmieniają się nie tylko z dnia na dzień, ale nawet z roku na rok. „Na krótką metę rynek działa jak maszyna do głosowania; na dłuższą metę staje się maszyną do ważenia” – zakończył tę część listu, przypominając słowa swojego mentora Bena Grahama.

Podstawowa zasada inwestownia

W innej przypomniał o credo swojego wehikułu inwestycyjnego. „Jedna zasada inwestycyjna w Berkshire nie uległa zmianie i nie ulegnie zmianie: nigdy nie ryzykuj trwałej utraty kapitału” – napisał.

Dodał, że Berkshire będzie w dalszym ciągu wykorzystywać pojawiające się możliwości, tak jak na początku 2022 r., kiedy w wyniku wyprzedaży na rynku zainwestował w akcje ponad 50 miliardów dolarów. „Panika nie będzie zdarzać się często, ale będzie się zdarzać” – napisał.

Buffett odniósł się także do pięciu japońskich firm, w których Berkshire zwiększył swoje udziały w zeszłym roku – Itochu, Marubeni, Mitsubishi, Mitsui i Sumitomo. „Każda działa w sposób wysoce zdywersyfikowany, nieco podobny w jaki działa samo Berkshire (…) japońscy dyrektorzy generalni mają komfort, wiedząc, że Berkshire zawsze będzie posiadać ogromne płynne zasoby, które mogą być natychmiast dostępne dla takich partnerstw, niezależnie od ich wielkości” – podsumował miliarder.

Brak atrakcyjnych okazji

W najnowszym liście Buffett porusza także kwestie, co do których w kontekście holdingu mnożą się pytania. Na przykład czy Berkshire Hathaway może osiągać jeszcze lepsze wyniki?

Miliarder napisał, że „nie ma szans na olśniewające wyniki” w nadchodzących latach i stwierdził, że obecnie istnieje bardzo niewiele opcji ulokowania kapitału, które oferują taki wpływ, jaki miały poprzednie przejęcia, podając przykłady ubezpieczycieli Geico i National Indemnity czy kolei BNSF.

Ogromne zasoby gotówki Buffett określił jako „znacznie przekraczające to, co konwencjonalna mądrość uważa za konieczne”, ale tłumaczył to brakiem atrakcyjnych cenowo okazji na rynku i praktykowanym przez holding „konserwatyzmem fiskalnym”. Buffett jasno stwierdza także, że „Berkshire obecnie nie wypłaca dywidend, a wykup akcji jest w 100% uznaniowy”.

Greggory Warren, specjalista ds. strategii w Morningstar, uważa, że jest mało prawdopodobne, aby Berkshire wypłaciło dywidendę w czasie rządów Buffetta.

„Myślę, że chce zostawić to narzędzie jego następcom. Będą oni musieli mieć coś, co uspokoi długoterminowych inwestorów i przekona ich do pozostania w firmie do czasu ustalenia, jak poradzić sobie z alokacją kapitału w dłuższej perspektywie” – napisał ekspert.

Berkshire będzi gasić pożary w gospodarce

Można powiedzieć, że Buffet wylał nieco zimnej wody na głowy inwestorów, którzy oczekują tylko większych zysków osiąganych szybciej. Brak entuzjazmu i wymowę całego listu można interpretować jak swego rodzaju ostrzeżenie. Sam przecież powiedział kiedyś: „Bójcie się, gdy inni są chciwi, i bądźcie chciwi, gdy inni się boją”.

"Chociaż rynek akcji jest teraz znacznie większy niż w naszych pierwszych latach, to dzisiejsi inwestorzy wcale nie są stabilniejsi emocjonalnie i lepiej wyedukowani niż za czasów, gdy byłem w szkole. Z jakichś powodów rynki zachowują się obecnie znacznie bardziej jak kasyno, w porównaniu do czasów mojej młodości. Kasyno znajduje się teraz w wielu domach i codziennie kusi ich mieszkańców" – opisał swoje spostrzeżenia.

„Wierzę w to, że Berkshire jest zdolna do radzenia sobie z katastrofami finansowymi o skali przekraczającej wszystko, co dotychczas doświadczyliśmy. Tej zdolności się nie wyrzekniemy. Gdy dojdzie do problemów gospodarczych, celem Berkshire będzie działać jako zasób dla kraju — w podobny sposób jak na małą skalę robiliśmy to w latach 2008-2009 — i pomagać gasić pożary finansowe, zamiast być w grupie spółek, które, świadomie lub nie, rozpaliły kryzys" – napisał również w liście.

Na koniec listu Warren Buffett tradycyjnie zaprosił wszystkich akcjonariuszy Berkshire Hathaway na spotkanie do siedziby firmy w Omaha. Doroczne walne zgromadzenie odbędzie się 4 maja 2024 r.