Na rynku złota w ostatnim czasie doszło do zmiany reguł gry i zastąpienia starych zasad nowymi – twierdzą ekonomiści z Incrementum AG. Ich zdaniem ta zmiana wpisuje się w scenariusz budowy nowego monetarnego porządku świata ze złotem w jednej z głównych ról.

Wielu inwestorów lubi otrzymywać proste odpowiedzi na proste pytania. W stylu: ile będzie kosztował walor XYZ za rok lub dwa. Tacy muszą się jeszcze wiele nauczyć. Są jednak też tacy, którzy tę lekcję już odrobili i zamiast szukać łatwych odpowiedzi, wolą zadawać niebanalne pytania. I szukać możliwych scenariuszy wyciągając poprawne wnioski z właściwych informacji, ignorując zagłuszający nas medialny szum. I to właśnie ci drudzy sięgają po coroczny raport liechtensteinskiej firmy inwestycyjnej Incrementum AG.

„W złocie pokładamy nadzieję”

Ta parafraza dewizy uwiecznionej na banknotach dolarowych (dodajmy, w wyjątkowo sarkastycznym wydaniu) jest marką corocznego raportu o rynku złota i światowego systemu gospodarczo-finansowego. Analitycy Incrementum mają tendencję do wybiegania wyobraźnią dalej niż najbliższy kwartał, czy nawet rok. Już sama ta perspektywa w świecie raportów finansowych nie jest zwyczajna. Ale ważniejsza jest głębia argumentacji i dostrzeżenie procesów zachodzących często nieodnotowane, którym inwestorzy nie przywiązują do nich takiej wagi, jaką powinni. Przynajmniej do czasu.

Tegoroczny raport nosi nieco prowokacyjny tytuł „Zmiana instrukcji gry”. Oczywiście wszyscy wiemy, że do żadnego rynku nie jest dołączona instrukcja jego obsługi. To byłoby zbyt proste i sprawiałoby, że na niczym nie dałaby się zarobić (tu kłania się akademicka koncepcja nieistniejącego w realnym świecie „rynku efektywnego”). Chodzi tu o to, że w ostatnim czasie na rynku złota zaszły zmiany, które nakazują wyrzucić do kosza stare zależności. Po prostu rzeczywistość uległa zmianie i teraz inne czynniki niż w przeszłości ustalają cenę złota.

Zobacz takżeChcesz inwestować? Nie powiemy Ci w co, ale powiemy jak! Pobierz Akademię Inwestowania II

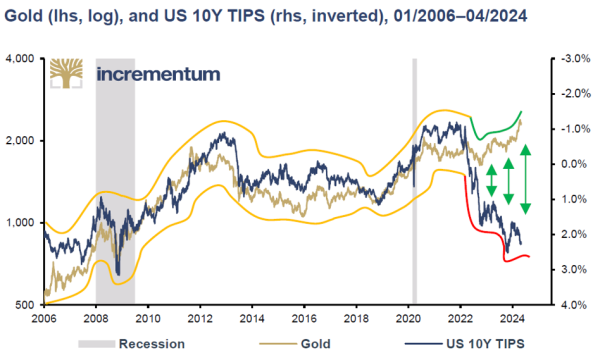

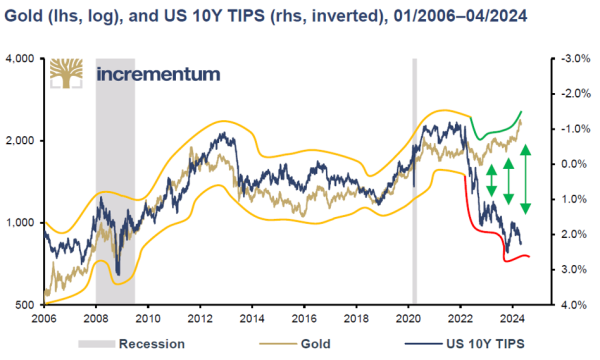

Uważni obserwatorzy rynku dostrzegli nowe zjawiska już ponad rok temu, gdy złoto wbrew historycznym zależnościom nie zostało mocno przecenione w obliczu drastycznego wzrostu realnych stóp procentowych w Stanach Zjednoczonych. Zjawisko to stało się ewidentne w marcu 2024 roku, gdy nominalne dolarowe notowania złota bez żadnego wyraźnego powodu wybiły się na nowe rekordy wszech czasów. W teorii „nie powinny” były tego robić, ponieważ inflacja w USA była już wyraźnie niższa niż stopy procentowe Fedu i miała nadal maleć w horyzoncie następnych dwóch lat.

Nowe zasady dla rynku złota

– Ceny złota przełamały długoterminowe opory i wzniosły się na bezprecedensowe wyżyny. Złoto i inwestorzy weszli na terra incognita. Co jest znaczące, to fakt, że wydarzyło się to w otoczeniu, które w poprzedniej wersji reguł gry powinno doprowadzić do spadku cen złota – stwierdzają analitycy Incrementum. Chodzi oczywiście o zerwanie wieloletniej korelacji pomiędzy dolarowymi notowaniami złota a realnymi stopami procentowymi w USA. W przeszłości wzrost tych ostatnich prowadził do spadku notowań złota. I odwrotnie: realnie ujemne stopy w Ameryce windowały notowania królewskiego metalu.

Incrementum

Teraz ta zasada przestała działać. Dlaczego? Tego do końca nie wiemy, ale możemy się domyślać. Po pierwsze, doszło do złamania niemal wszystkich reguł gry, które przez poprzednie dekady rządziły światem finansów. Po roku 2008 – a szczególnie w odpowiedzi rządów na covidowy kryzys roku 2020 – pękły wszystkie limity dla kreacji długu i fiducjarnego pieniądza, o czym pisaliśmy już parę lat temu. Ta DECYZJA władz Zachodu ma swoje konsekwencje w postaci galopującego wzrostu zadłużenia publicznego – zwłaszcza w przypadku Stanów Zjednoczonych.

To wzbudziło obawę o to, czy rządy i banki centralne krajów Zachodu będą stanie utrzymać w ryzach inflację bez ryzyka zapaści finansów publicznych. Po 2008 roku stało się oczywiste, że gdy decydenci stają przed wyborem między inflacją a kryzysem fiskalnym i „zaciskaniem pasa” (rzecz jasna nam, a nie sobie), to zawsze wybiorą to pierwsze (a nierzadko i tak otrzymają także to drugie). W związku z tym wiara w utrzymanie względnie niskiego spadku siły nabywczej walut fiat szybko zaczęła się ulatniać i to nie tylko w „wywrotowych” środowiskach goldbugów czy kryptowaluciarzy, ale też w finansowym głównym nurcie. „Wyżej na dłużej” to nowe motto dotyczące inflacji, a nie stóp procentowych.

Drugim katalizatorem były zachodnie sankcje nałożone na Rosję w ramach odwetu za agresję na Ukrainę. I nie chodzi tutaj o utrudnienie handlu z Rosją czy (iluzoryczne) opuszczenie zachodnich korporacji rosyjskiego rynku. Chodziło o użycie finansowego odpowiednika broni nuklearnej, jakim było „zamrożenie” rezerw walutowych Banku Rosji ulokowanych w dolarze, euro czy funcie brytyjskim. Po tym posunięciu władze wielu krajów świata nie mogły nie zadać sobie pytania: kto będzie następny? I jak na komendę zaczęły masowo kupować złoto.

W latach 2022-23 banki centralne kupiły absolutnie rekordową ilość żółtego metalu, równocześnie redukując udział obligacji Stanów Zjednoczonych w swoich bilansach. Nie dziwi, że na czele tego trendu stanął Ludowy Bank Chin, który przez 18 poprzednich miesięcy z rzędu raportował zwiększenie oficjalnych rezerw kruszcowych. To bezprecedensowa seria w wykonaniu Chińczyków, którzy w przeszłości potrafili z dnia na dzień „znaleźć” kilkaset ton złota i uwzględnić je w zewnętrznych statystykach.

Złoto kupują nie tylko „komuniści” z Pekinu, ale cała kohorta bankierów centralnych z „rynków wschodzących”. Doszło do tego, że nawet kontrolowany przez Waszyngton Bank Światowy w lutym zalecił szerszą dywersyfikację w złoto, zalecając bankom centralnym zwiększenie udziału „barbarzyńskiego reliktu” do 22% ogółu rezerw dewizowych. Tą drogą podążył także Narodowy Bank Polski, który ustami prezesa Adama Glapińskiego zapowiedział zwiększenie zasobów złota do 20% ogółu rezerw. Jak widać, owe 20% nie jest tu przypadkowe.

BRICS + kontra stary Zachód, czyli nowy porządek świata

To właśnie zakupy w wykonaniu władz monetarnych przyczyniały się w pierwszych miesiącach 2024 roku do wzrostu notowań złota. A dlaczego kraje BRICS akumulowały żółty metal? Tutaj oddajmy głos Zoltanowi Pozsarowi, który w marcu 2022 roku opublikował artykuł o znamiennym tytule „Bretton Woods III”. – Od ery Bretton Woods opartego o złoto przez Bretton Woods II opartego o pieniądz wewnętrzny (obligacje USA z niezabezpieczalnym ryzykiem konfiskaty) do Bretton Woods III opartego o zewnętrzne pieniądze (złoto i inne waluty) – tak opisywał postrzeganą przez siebie ewolucję światowego ładu monetarnego. W dużym skrócie: stary był oparty o złoto, ten obowiązujący dzisiaj jest go pozbawiony, ale nowy ład nie obędzie się bez „barbarzyńskiego reliktu”.

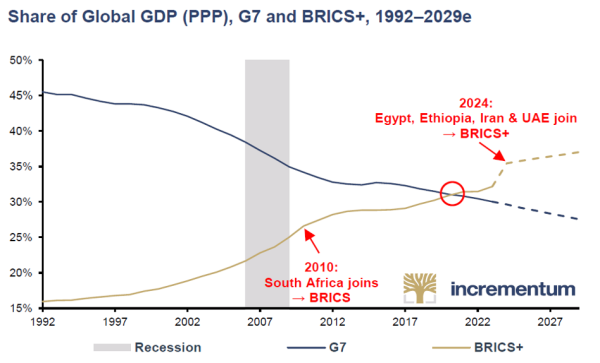

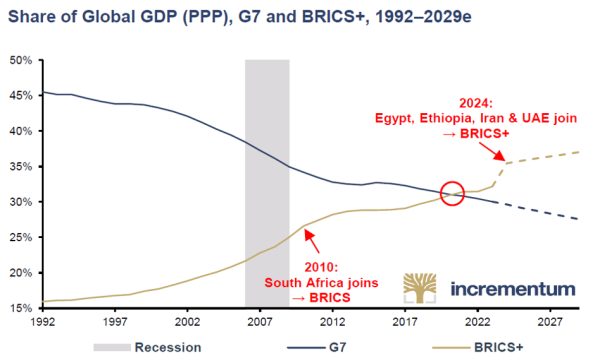

Incrementum

Ta zmiana ma wynikać ze zmiany układu sił, jaki zaszedł w XXI wieku. Jeszcze na początku stulecia kraje zaliczone do grona rynków wschodzących generowała niespełna 20% globalnego PKB. W tym roku będzie to już blisko połowa. 2/3 światowego wzrostu gospodarczego wygenerowały „emerdżingi”. I ten trend zapewne będzie kontynuowany w kolejnych latach (choćby ze względu na sytuację demograficzną). W rezultacie znaczenie „starych” potęg gospodarczych (kraje G7) stopniowo maleje, a rola Chin, Indii i innych krajów rozwijających się z roku na rok wzrasta. A wraz z nią wzrasta siła nabywcza tamtejszych konsumentów i inwestorów, którzy wykazują wyższą preferencję dla złota niż współcześni ludzie Zachodu.

Tym bardziej że dochody płyną teraz z krajów rozwiniętych do rozwijających się. To te drugie notują znaczące nadwyżki handlowe. Analitycy Incrementum znajdują tu analogię do powojennej Europy (zwłaszcza Francji i RFN), która sukcesywnie zwiększała rezerwy złota będące efektem amerykańskich deficytów handlowych ze „starym światem”. Teraz podobne procesy zachodzą między USA a krajami BRICS+. – Jeśli chcesz postawić na rynki wschodzące, powinieneś również postawić na złoto – stwierdzają w Incrementum.

To właśnie siła popytu na złoto ze Wschodu (zarówno ze strony banków centralnych jak i inwestorów prywatnych) sprawiła, że ceny kruszcu wzrosły pomimo zmasowanego i trwałego już od półtora roku odpływu kapitału z funduszy ETF. To kolejna zmiana reguł gry. W poprzedniej dekadzie, gdy ETF-u kupowały, cena złota rosła. Gdy sprzedawały, to złoto taniało. Teraz tak nie jest. Oznacza to, że zachodni inwestor instytucjonalny przestał być dominującym graczem na rynku królewskiego metalu. Teraz jest nim inwestor z Chin czy Indii. Zdaniem autorów raportu wynika to z faktu, że zachodni inwestorzy jeszcze nie przyswoili nowych reguł gry na rynku złota.

Prognoza: złoto po 4 800 USD/oz

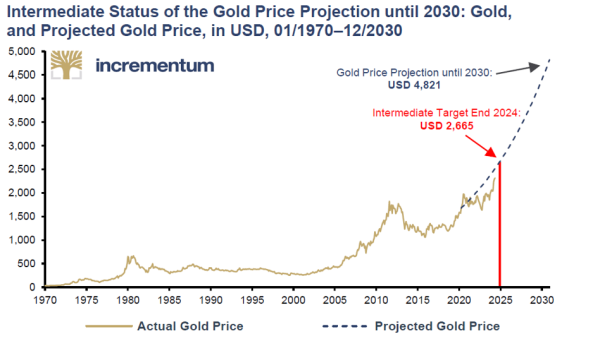

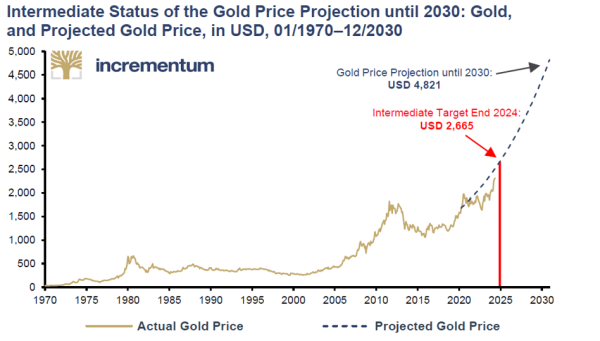

Zważywszy na wszystkie wyżej wymienione czynniki, analitycy Incrementum podtrzymali swoją prognozę dla cen złota sprzed trzech lat. Oparta jest ona o metodę scenariuszową i wypadkową jest poziom 4 821 USD za uncję osiągnięty w roku 2030. Cel na koniec 2024 roku to 2 665 USD/oz.

Incrementum

Na pierwszy rzut oka jest to prognoza skrajnie optymistyczna, zakładająca podwojenie się cen kruszcu w niespełna 6 lat. Ale to „zaledwie” 12% średniorocznej aprecjacji względem USD. Dla porównania, w pierwszej dekadzie XXI wieku średnioroczny wzrost cen złota wyniósł 14%, a w latach 70. XX wieku było to 27%. Czy to zatem cel aż tak ambitny? Można też spojrzeć na indeks S&P500, który przy braku istotnej poprawy przypadających nań zysków spółek więcej niż podwoił się od początku 2019 roku. Czyli w nieco ponad 5 lat.