To już dziś na Uniwersytecie Ekonomicznym we Wrocławiu odbywa się prawdziwe święto finansów i inwestycji – Forum Finansów Bankier.pl. Tutaj znajdziecie państwo relację na żywo z tego wydarzenia.

11:00: Prognozy prezesów, czyli co nas czeka w przyszłości oczami VIP-ów

Debata i dyskusja na temat przyszłości polskiej gospodarki, poszczególnych branż z przedstawicielami spółek, w tym giełdowych i instytucji finansowych. Paneliści:

- Pawła Bojko, EFL,

- Piotr Dmuchowski, PZU TFI,

- Piotr Krupa, Kruk.

Moderator: Andrzej Stec, Bankier.pl.

Bankier.pl

Bojko: Nie jestem mocnym pesymistą. Moja ocena perspektyw polskiej gospodarki na 4 w skali 1-6. Sytuacja w Niemczech nie jest najlepsza, ale startujemy z niskiego pułapu. Chiny chyba też są zdecydowane na wsparcie swojej gospodarki.

Dmuchowski: Mamy teraz pewne zakłócenie w odczycie sprzedaży detalicznej, ale to jest lokalne zakłócenie, efekt wysokiej bazy przy sprzedaży paliw sprzed roku. Ale mamy dobre filary wzrostu, niskie bezrobocie. Sentyment Polaków jest wciąż niski, ale kosumpcja zastąpiła eksport w napędzaniu gospodarki. W przyszłości dołączą inwestycje. Ocena 4.

Krupa: Ocena gospodarki: Powiem krótko: 4,5. Wszystko zostało powiedziane.

Krupa: Kruk od lat zajmuje się pracą z konsumentem, który popadł w kłopoty. W okresie covidowym o dziwo zobaczyliśmy konsumentów, którzy postanowili załatwić swoje stare sprawy, uregulować zaległości. A banki wtedy ograniczyły akcję kredytową. Obecnie banki mają duża płynność i poluzowały kryteria kredytowe. Widzimy wzrosty produktów hispotecznych. Ale na poziomie Kruka, który jest ok. 2 lata za cyklem gospodarczym, nie widzimy wzrostu nieregulowanego zadłużenia.

Nawet w najlepszej gospodarce jakaś część kredytu wpadnie w szkodowość. Teraz nie widzimy sytuacji wzrostu tego typu kredytów. Nie spłaca się 3 do 5% kredytów. To normalna sytuacja.

Kruk siedzi na ogromnym bilansie pożyczek kupionych dot. ok 12 mln osób. W sytuacji lepszej gospodarczej, konsumenci chętniej spłacają zaległe zobowiązania. W gorszej sytuacji gospodarczej banki chętniej sprzedają wierzytelności, po lepszych cenach. To powoduje, że spółka dobrze funkcjonuje, niezależnie od fazy cyklu.

Leasing jest zawsze z przodu każdego cyklu. My finansujemy tzw. plankton. One reagują bardzo szybko, są reaktywne, inwestują bez planów finansowych.

Bojko z EFL: tj. Małe firmy reagują…

W Polsce wysycenie leasigniem jest 45%. Pierwszy rynek w Europie. Co do wartości 2 rynek w Europie.

My widzimy, że małe i średnie firmy inwestują. Wyjątkiem jest rynek transportu ciężkiego. Z powodu tego, co się dzieje w Niemczech.

Optymizm widać w pojazdach lekkich, ale dobrze radzą sobie także rynek maszyn ciężkich.

Dmuchowski: Ludzie coraz chętniej szukają produktów życiowych, ale i emerytalnych. Jak zachowały się PPK 2050 w ostatnich latach? Jak zaczęła się wojna, spadł mniej niż WIG, a teraz ma wynik porównywalny do WIG. Czyli wynik jest porównywalny z akcjami, ale zmienność mniejsza.

Mamy też wciąż gigantyczne zainteresowanie funduszami obligacyjnymi.

Obserwujemy coraz większy wzrost zainteresowania PPE, czyli dobrowolnymi programami emerytalnymi.

Krupa: Trudno powiedzieć, dlaczego na GPW jest tak mało spółek, które debiutują i rosną wraz z rynkiem. Ostatnio obserwujemy raczej zdejmowanie spółek z GPW. My prężymy często muskuły, ale nie ma zbyt dużo przykładów prywatnych firm, które mocno urosły.

Właściciele firm mają trudność ze skalowaniem biznesu. Myślę, że cały czas powinniśmy się jeszcze tego uczyć. Rynek kapitałowy polski, przy takiej skali jaką Kruk zbudował (mniej niż połowa biznesu w Polsce), jest bardzo mały. My już powoli nie możemy się finansować na tym rynku. W ubiegłym roku musieliśmy szukać finansowania w Szwecji.

Dmuchowski: W stosunku do debiutu Żabki były bardzo wysokie oczekiwania, ekstremalnie wysokie. Takie oczekiwania łatwiej zawieść, niż spełnić. Tak się wydarzyło, timing rynkowy nie pomógł. Ale to nie oznacza, że w dłuższym terminie nie będzie to dobra inwestycja. Nie przeżywajmy tak bardzo, czy notowanie jest poniżej ceny emisyjnej, ale jakie są fundamenty. A te są bardzo solidne. A cena, po której akcje były sprzedawane była bardzo atrakcyjna.

AI w firmach

Dmuchowski: W naszym TFI stosujemy już dwa modele. Jeden model AI wspomaga analizę cyklu gospodarczech w kilku krajach. Nasz model AI pokazuje, że jesteśmy w USA nieprzerwanie w fazie ekspansji.

Drugi model analizuje spready kredytowe obligacji krajów. On wspomaga podejmowanie naszych decyzji. AI zapewnia takie spojrzenie obiektywne, nie skrzywione.

Bojko: Posiłkujemy się zaawansowanymi algorytmami, ale konkretnego modelu uczenia maszynowego jeszcze nie mamy.

Krupa: Mamy 450 ludzi w IT. Nie sposób dziś zastosować sztucznej inteligencji. Trzeba do tego mieć odpowiedni rodzaj hardwaru, osadzonego w chmurze oraz nadzorcę, który to rozumie. Świat nauki, amerykańskie spółki – super. Ale Polska to inny świat. No i regulacje, które nie nadążają za tym.

Ja jestem fanem ChataGPT. To fantastyczna zabawka. Pomaga mi osobiście. Ale żeby zaawansowane technologie można było użyć w firmie, to trzeba mieć sprzęt.

Uważam, że AI to będzie mega przełom. Widze to np. tak, że z banków będą dzwonili doradcy AI, a telefony będą odbierali asystenci AI klientów. I oni będą ustalali między sobą różne kwestie.

10.00: Gwiazdy Bankier.pl i ich portfele inwestycyjne na 2025 rok

Debata ze znanymi ekspertami, analitykami i zarządzającymi. Prognozy dla różnych klas aktywów, czyli w co i dlaczego warto zainwestować. Paneliści:

- Adrian Apanel, Dom Maklerski BOŚ,

- Krzysztof Radojewski, Noble Securities,

- Tomasz Wróbel, Beta Securities.

- Łukasz Wójcik, Biuro Maklerskie Banku Pekao SA

Moderator: Michał Niewiadomski, Bankier.pl.

Bankier.pl

Surowce

Łukasz Wójcik zauważa, że jest problem z analizą notowań surowców spożywczych. Ich dostępność zależy od podaży, która to zależy od czynników, które są trudno prognozowalne, jak pogoda, wielkość zbiorów.

"Czy ktoś z państwa na sali może powiedzieć mi, jaka będzie pogoda w Ghanie za 3 miesiące. Jeśli ktoś ma takie zdolności, bardzo proszę się zgłosić. Będę wiedzieć, jak obstawiać ceny kakao i kiedy jechać nad Bałtyk" – mówi Wójcik.

W co inwestują gwiazdy Bankier.pl

Na pytanie Michała Niewiadomskiego o skład ich portfeli inwestycyjnych Adrian Apanel odpowiada: nie mogę powiedzieć dokładnie, co mam w portfelu, ogólnie mówiąc mam akcje i obligacje. Jesteśmy na etapie luzowania ilościowego, więc obligacje USA, które dadzą zarobić, oprócz tego akcje, ponieważ jesteśmy w cyklu prezydenckim. To tradycyjnie dobry okres dla akcji.

Okres od maja do września jest gorszym czasem dla akcji, co potwierdzają badania akademickie, ale zbliżamy się się do rozstrzygnięcia wyścigu wyborczego. Wydaje mi się, że nie czeka nas większe załamanie niezależnie od tego kto wygra. Zarówno jeden jak i drugi kandydat mają ciekawe postulaty.

Krzysztof Radojewski trzyma większość w nieruchomościach, reszta to akcje i gotówka.

Myśli, że fajnym pomysłem inwestycyjnym jest MWIG40, ponieważ jest bardzo zdywersyfikowany. Obok banków są przedstawiciele innych sektorów, to dobry zakład w długim terminie. Oprócz tego analizuję branżę biotechnologii i podoba mi się ten obszar – mówi Radojewski.

Tomasz Wróbel z Beta ETF osobiście posiada produkty swojej firmy – ETFy na mwig40 i swig80.

mWig40 TR za ostatnie 5 lat pobił S&P500, a sWIG80 TR pobił NASDAQ – mówi Wójcik.

Łukasz Wójcik – ja powiem, co w obecnych warunkach i przyszłych wypadałoby mieć. Wszystko wskazuje na to, że ścieżka, którą będą podążały indeksy w USA i globalnie, będzie uzależniona od jednej rzeczy od wzrostu. A jak to wygląda na ten moment. Dane w USA wskazują, że ten wzrost powinniśmy mieć w przyszłym roku. Niedawna ankieta Bank of America, przeprowadzana wśród zarządzających funduszami, 70% z uczestników badania uważa, że będziemy mieć do czynienia z soft landingiem albo większym wzrostem.

Zakładając, że tempo wzrostu gospdarki będzie duże w przyszłym roku i dokładając obniżki stóp procentowych, powinniśmy mieć dobrą koniunkturę na rynku akcji. Innym czynnikiem prowzrostowym jest chiński stymulus. Akcja jako klasa aktywów zdecydowanie powinna znaleźć się w portfelu w przyszłym roku, a skoro również m.in. chińskie akcje, to także akcje rynków wschodzących, a co za tym idzie w tym nasze (polskie).

Co ze stopami procentowymi?

Wójcik: Biorąc pod uwagę wpływ amerykańskiej gospodarki na polski rynek, zakładam że będziemy mieć przesunięcie obniżek stóp procentowych. Zakładano, że to będzie druga połowa przyszłego roku. Teraz wydaje się, że cięcie nastąpi wcześniej.

Wybory w USA a wpływ na rynki

Apanel zauważa, że wybór Trumpa jest niebezpieczny dla Polski ze względu na geopolitykę. Ale tez warto pamiętać, że Trump co innego mówi, a co innego robi. Na polskim rynku można zauważyć osłabienie, odkąd w sondażach zaczął prowadzić Trump, który proponuje zakończenie wojny w Ukrainie w jeden dzień.

Wójcik: Od dwóch tygodni widać odpływ inwestorów zagranicznych z naszego regionu.

Polityka Trumpa powinna podbić inflację i opóźnić obniżki stóp procentowych w USA. A to będzie miało negatywny wpływ na sytuację w Polsce.

Debiut Żabki

W debiucie Żabki zabrakło informacji w sklepach, żeby młody człowiek pomiędzy zakupem hotdoga i energetyka mógł zobaczyć hasło "idziemy na giełdę, możesz być naszym współwłaścicielem" – uważa Tomasz Wróbel, tłumacząc słabe wejście na giełdę spółki. Na rynku brakuje indywidualnych inwestorów.

Apanel pyta, ile osób zapisało się na IPO żabki. Na sali pojedyncze podniesione ręce. Na oko nawet nie było 10. Analityk również uważa, że IPO Żabki mogło być okazją do ściągnięcia na rynek nowego kapitału i nowych inwestorów, ale szansa nie została wykorzystana.

Na co czeka branża deweloperska, czy jest perspektywiczna?

Jak bym wrócił jeszcze raz do wcześniejszego stwierdzenia, które już tu padło. Obniżki stóp procentowych zobaczymy wcześniej, niż przewidywano – mówi Radojewski.

Stopy procentowe są fundamentem do wyceny wielu innych aktywów. Gdy rosną, poprawiają zyski banków. Jest jednak cała masa sektorów, które korzystają na spadających stopach. Np. konsumpcja, spadają koszty rat. Nieruchomości są bardzo wrażliwe na stopy procentowe, co widać po wprowadzeniu "Kredytu 2%", który wywołał rajd na rynku nieruchomości. To się skończyło, wróciliśmy do normalności i widać, jak ona wygląda. Jeśli wrocławski deweloper postanowił, że nie będzie obniżać cen, to jego sprzedaż spadła o kilkadziesiąt procent. Sprzedaż całego sektora spadła o ok. 50% rdr. Widać efekt wysokich stóp procentowych.

Ropa

Apanel: Konflikt na Bliskim Wschodzie powinien podwyższyć cenę ropy. Jednak z jednej strony nie ma popytu na ropę, z drugiej strony USA grają rezerwami ropy, żeby utrzymać niskie ceny przed wyborami.Kolejny czynnik to wolniejszy rozwój gospodarczy w Chinach.

Ten kij ma dwa końce. Po jednej stronie jest ryzyko konfliktu na Bliskim Wschodzie i potencjalne zagrożenie dla wydobycia. Po drugiej stronie kija są zapowiedzi Trumpa, który mówi, że usunie bariery dla wydobycia ropy – mówi Wójcik.

W co więc inwestować? Paneliści są zgodni: akcje lub ETF-y na akcje, a przy grze na obniżki stóp procentowych – obligacje.

9.30: Pokolenie Z w świecie finansów i inwestycji

Bankier.pl

Najważniejsze źródła wiedzy i informacji, giełdy vs kryptowaluty, rynek pracy, oszczędzanie na emeryturę oraz… pierwszy w Polsce studencki fundusz inwestycyjny. Rozmowa ze studentami Uniwersytetu Ekonomicznego z Koła Naukowego Hossa Procapital. Paneliści:

- Andrzej Balcerzak, student UE we Wrocławiu, Koło Naukowe Hossa ProCapital,

- Bartosz Kocjan, student UE we Wrocławiu, Koło Naukowe Hossa ProCapital,

- Olaf Obidowski, student UE we Wrocławiu, Koło Naukowe Hossa ProCapital.

Moderator: Dominika Florek, Bankier.pl.

Andrzej Balcerzak, na podstawie rekrutacji do koła naukowego, ankiet kandydatów, zauważa, że akcje są najpopularniejszymi instrumentami wśród kandydatów do koła. Ale najmłodsi kandydaci często nie wiedzą, czym są akcje.

Jak mówi Balcerzak najbardziej popularnym aktywem we wnioskach rekrutacyjnych były w tym roku nieruchomości.

Studenci podążają za trendami. Modne jest to, co rośnie. Gdy bitcoin jest na górce, stawiają na kryptowaluty.

To, co widać w naszym kole studenckim: królują akcje, ale nieruchomości też cieszą się dużą popularnością i myślę, że gdyby większość osób z naszego koła miała do dyspozycji pół miliona złotych, zainwestowałaby wszystko we Wrocławiu, a nie na giełdzie – mówi Bartosz Kocjan. Popularnością cieszą się też ETF-y. Inwestuje w nie ok 20% członków koła.

Dużą popularnością cieszą się też kryptowaluty – wspomina Olaf Obidowski.

Andrzej Balcerzak zwraca uwagę, że w mniemaniu osób wstępujących do koła studenckiego kryptowaluty analizuje się prościej, jest więcej influencerów, grup.

Dużo ludzi myśli, że rozumie, jak działają obligacje, ale tak naprawdę, gdy przychodzi do rozmowy, okazuje się, że nie wiedzą, czym jest ten instrument.

Co posiadają w swoich portfelach uczestnicy panelu? – pyta Dominika Florek.

Andrzej Balcerzak: Połowa portfelaw akcjach, reszta w obligacjach korporacyjnych i skarbowych.

Bartosz Kocjan: Głównie akcje, nieco mniej obligacji niż Andrzej Balcerzak, mniej niż 15% w kryptoaktywach.

Olaf Obidowski: Większość portfela w kryptoaktywach, różnych tokenach. Jak dodaje, woli dobrać sobie do portfela ETF niż akcje i analizować spółki, żeby pobić rynek.

Wśród osób w kole czuć niechęć do dobierania spółek, które działały nieetycznie lub nie spełniają norm ESG.

Młodzi inwestorzy mają inny koszt kapitału i inną koncepcję pieniądza. Te osoby są w najniższym momencie zarobkowym w życiu, jeśli inwestują, nie potrzebują 10% rocznie, bo oni kiedyś to zarobią, więc inwestują bardzo bezpiecznie, by mieć poduszkę finansową, albo bardzo ryzykownie, by osiągnąć jak największy zwrot z niewielkiego kapitału.

Dążą za wymarzonym 100% zwrotu, który pozwolą np. na wakacje, stąd popularność kryptowalut wśród młodych, są postrzegane jako instrument, który może dać zarobić.

9:15: Panel Fireside chat

Bankier.pl

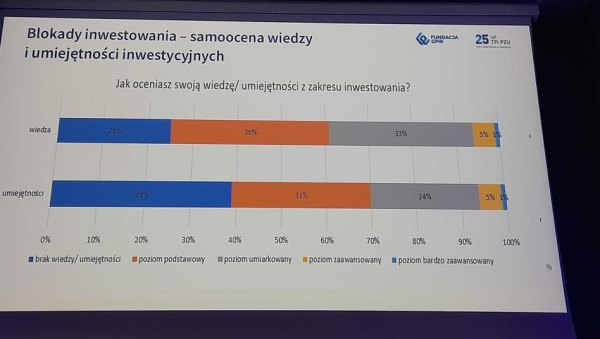

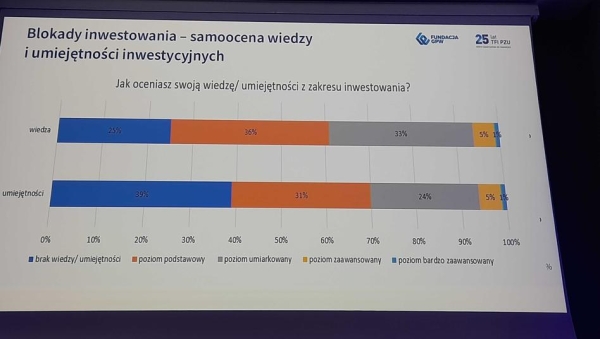

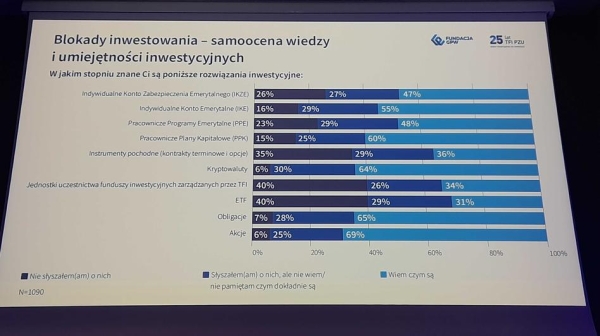

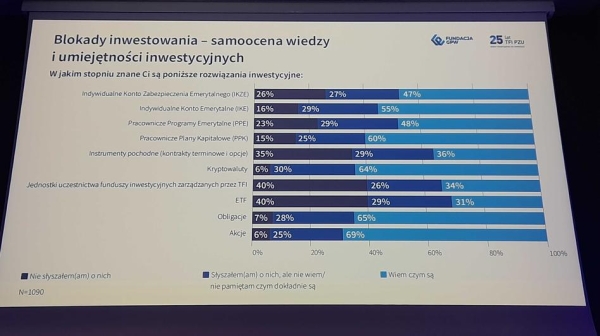

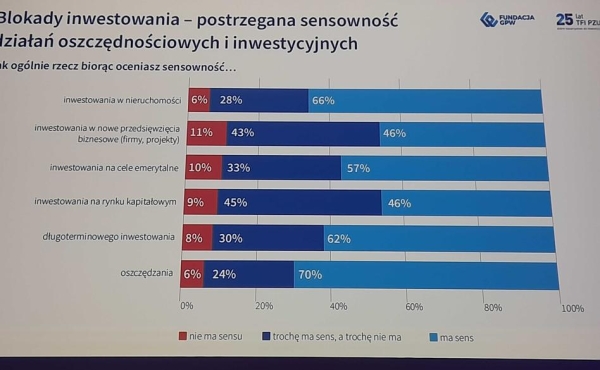

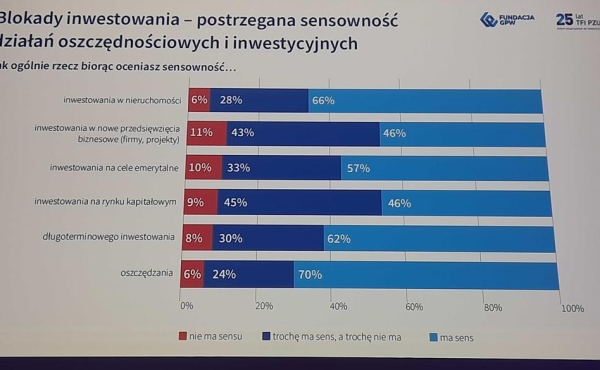

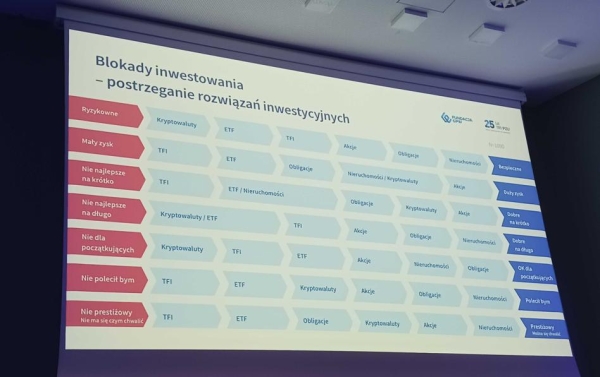

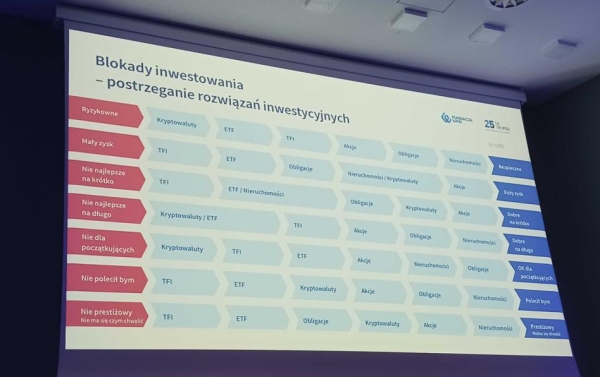

To rozmowa o blokadach inwestycyjnych, postrzeganiu instrumentów finansowych przez młodych inwestorów.

- Agnieszka Wojtasiak, UEW, wykładowca Szkoły Giełdowej,

- Tomasz Bilski, wykładowca Szkoły Giełdowej, praktyk z wieloletnim doświadczeniem w branży finansowej, w tym brokerskiej.

Jakie błędy popełniają najczęściej młodzi ludzie na początku swojej drogi inwestycyjnej? Tomasz Bilski: Z perspektywy czasu, analizując błędy, mogę powiedzieć, że błędy dotyczą każdej grupy inwestorów. Ujednoliciłbym to do jednego zdania. Są to błędy inwestorów wchodzących na rynek. Głównym błędem jest brak wiedzy. Powinna następować właściwa interpretacja tego, co dzieje się na rynku. Jak stopy procentowe, makroekonomia, sytuacja w USA, Azji, przekłada się na euroland i warszawską giełdę.

Powinniśmy poznać przede wszystkim to, w co inwestujemy – mówi.

Drugim błędem jest przyjęcie złej strategii inwestycyjnej

Młodzi inwestorzy, którzy wchodzą na rynek, często nie określają swojego horyzontu inwestycyjnego.

Kolejny popularny błąd osób wchodzących do świata inwestycji to zdaniem Tomasza Bilskiego uleganie emocjom.

Portfel inwestycyjny powinien odzwierciedlać nastawienie inwestora, jego horyzont i akceptację ryzyka.

Kluczowe jest ustalenie swojej własnej strategii. Inaczej będziemy konstruować portfel składkowy, inaczej dysponować kwotą mniejszą, inaczej większą, inny portfel zbudujemy dla strategii krótko i długoterminowej. Ważne, aby skład portfela odpowiadał też cyklowi koniunkturalnemu, w którym aktualnie znajduje się rynek. Bardzo istotna jest dywersyfikacja portfela. Może być ona bardzo prosta. To może być 4 – 5 instrumentów.

Jakie instrumenty zaproponowałby osobom z małym kapitałem?

Tomasz Bilski: Każdy moment na inwestycje jest dobry, w dłuższym horyzoncie czas nam sprzyja. Patrząc na niewielkie kwoty, polecam systematyczne oszczędzanie. Wybranie planów funduszu inwestycyjnego czy obligacji.

Rozumiem to również jako obligacje korporacyjne spółek: jeżeli wypuszcza je duża spółka z WIG20, to też są one wiarygodne. Dla osób z małym kapitałem polecałbym więc systematyczne oszczędzanie, by zaistniał tzw. efekt śnieżnej kuli

Kapitał rzędu 50 tys. zł pozwala w miarę efektywnie zbudować portfel z instrumentów na rynku. Nasz portfel nie tylko powinien składać się z akcji, ale też elementu płynnego, gotówki. Między innymi po to by kupować, gdy leje się krew, to slogan, ale nie raz się sprawdził.

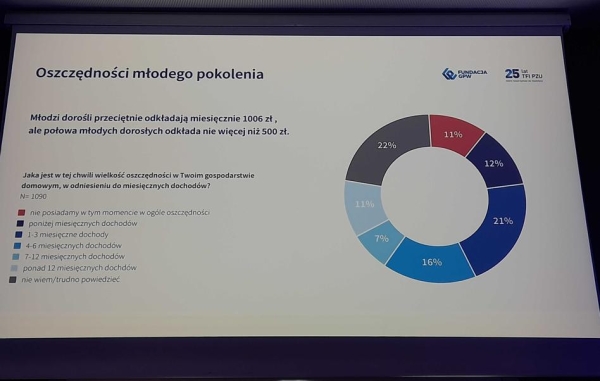

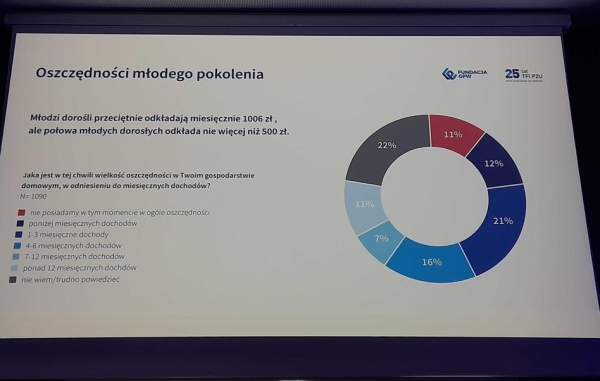

9:05 Pierwszy panel forum "Inwestowanie oczami młodych" – wiedza, przekonania, postawy, zachowania. Prowadzi go Agnieszka Wojtasiak, UEW, wykładowca Szkoły Giełdowej

Poduszka bezpieczeństwa oczami młodych dorosłych:

Bankier.pl

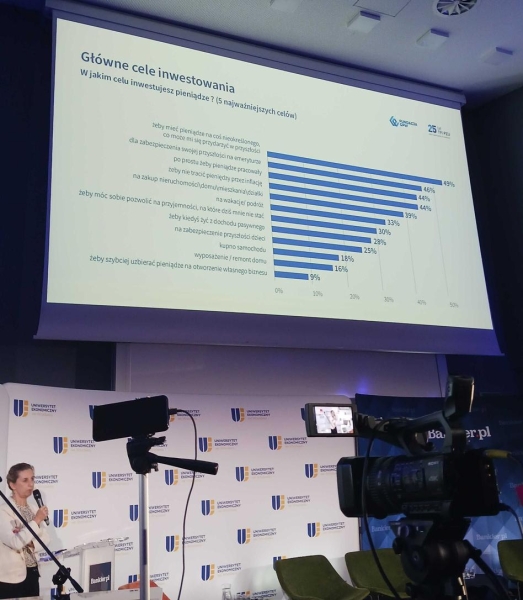

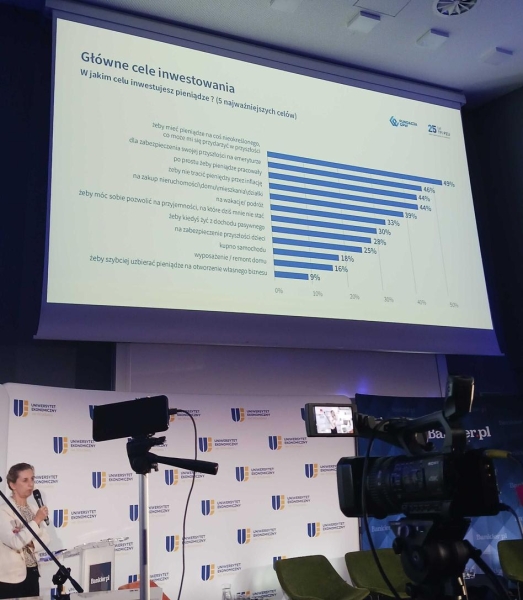

Na co oszczędzają młodzi dorośli?

Bankier.pl

Dlaczego młodzi nie inwestują? Czynnikiem najbardziej zniechęcającym do inwestowania jest ryzyko związane z inwestowaniem. Kolejny czynnik, to brak wystarczającej wiedzy.

Bankier.pl

Proszę spojrzeć na część dot. kryptowalut:

Bankier.pl

A tu na część dot. nieruchomości:

Bankier.pl

Rozkład ryzyka według młodych. Nieruchomości najbezpieczniejsze:

Bankier.pl

9:00 Redaktor naczelny Andrzej Stec otworzył Forum Finansów Bankier.pl i powitał wszystkich uczestników

Bankier.pl

Następnie głos zabrał rektor prof. dr hab. Czesław Zając: "Problematyka poruszana w czasie forum jest ważna w wymiarze zarówno społecznym, jak i biznesu."

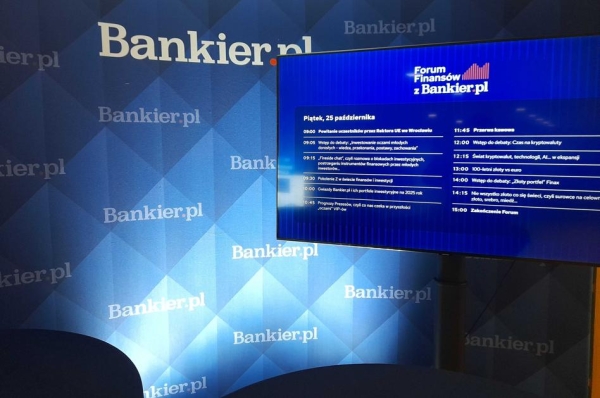

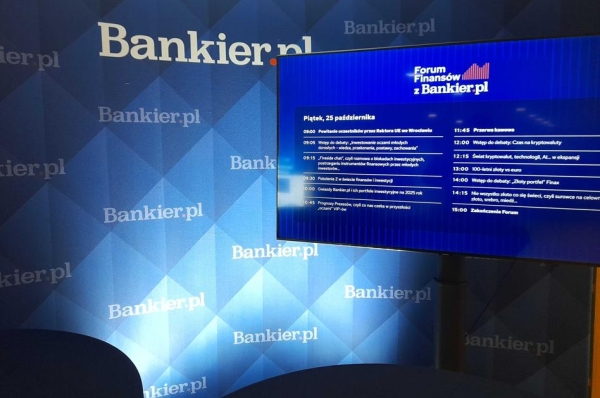

Co nas dziś czeka?

Na Forum Finansów, które organizujemy w celu edukacji finansowej i inwestycyjnej, spotkają się eksperci, analitycy, studenci i nasi czytelnicy. Agenda zapowiada się bardzo ciekawie – przedstawiamy ją tutaj.

Staraliśmy się zgromadzić ekspertów, analityków, studentów i mieszkańców wokół kluczowych tematów związanych z finansami. Podczas całodniowej konferencji nasi prelegenci poruszą najważniejsze zagadnienia współczesnej gospodarki oraz przedstawią swoje prognozy dla najważniejszych branż, ale również surowców, giełd czy kryptowalut. Ciekawie zapowiada się debata: 100-letni złoty vs euro. Chcemy, aby każdy uczestnik wyniósł praktyczną wiedzę, która pomoże mu świadomie zarządzać swoimi finansami.

Bankier.pl

Bankier.pl

Współorganizatorem konferencji jest Uniwersytet Ekonomiczny we Wrocławiu, a partnerem merytorycznym: CFA Society Poland.

Bankier.pl

Bankier.pl

Serdecznie zapraszam do uczestnictwa, a nieco później – do śledzenia relacji z tego wydarzenia na Bankier.pl!

Kto zdecyduje się jeszcze dziś wziąć udział – serdecznie zapraszamy do budynku CKU przy Uniwersytecie Ekonomicznym we Wrocławiu.

Bankier.pl