Wartość pierwszej oferty publicznej akcji Grupy Żabka jest jedną z największych w historii GPW. Okazuje się, że IPO jest też zauważalne na świecie, bo w tym roku sytuuje się w pierwszej dziesiątce. Na tle ofert europejskich jest jeszcze lepiej.

Gdy ogłoszono ofertę publiczną Grupy Żabka, opiewającą na 6,45 mld zł pisaliśmy, że będzie to czwarta największa oferta w historii GPW. Więcej przed giełdowym debiutem w Warszawie wynosiła tylko oferta Allegro (9,2 mld zł), PZU (8,1 mld zł) i PKO BP (7,9 mld zł). A jak IPO Żabki wypada na tle Europy i Świata?

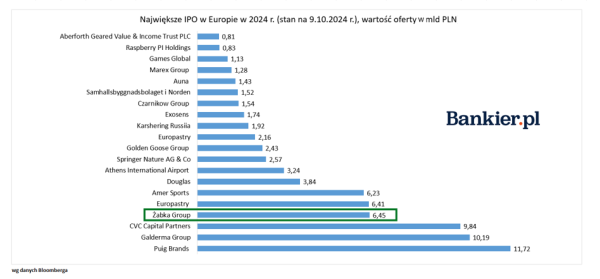

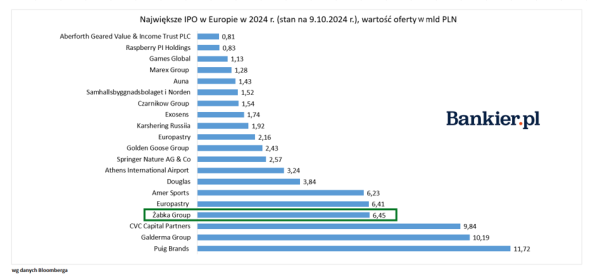

W Europie IPO Żabki tuż za podium

Okazuje się, że według danych Bloomberga, oferta Żabki jest w tym roku czwartą największą w Europie. Więcej zebrała hiszpańska firma Puig Brands (2,74 mld euro), właściciel kosmetycznych marek premium jak Jean Paul Gaultier, Paco Rabanne czy Carolina Herrera, którego IPO miało wartość w przeliczeniu na złote 11,7 mld.

Na drugim miejscu jest oferta szwajcarskiej firmy farmaceutycznej specjalizującej się w dermatologii Galderma Group, która zebrała w marcu blisko 10,2 mld zł (2,38 mld euro). Trzecie miejsce to opisywana na Bankier.pl oferta CVC Capital Partners o wartości 9,84 mld zł (2,29 mld euro). Co ciekawe, numer trzy na liście największych tegorocznych IPO w Europie to oferta przeprowadzona przez właściciela Żabki.

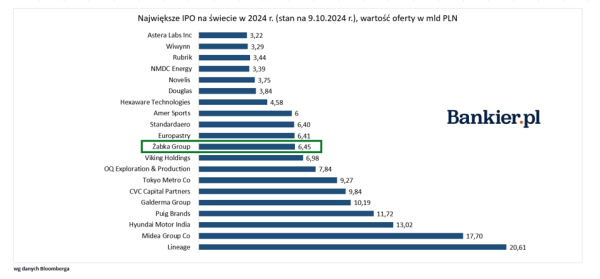

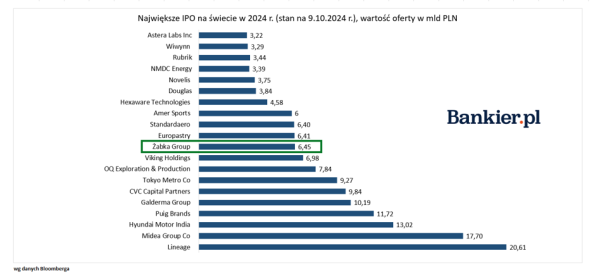

Światowe IPO w 2024 r.

Jeśli spojrzeć na tegoroczne oferty na całym świecie, to oferta Grupy Żabka wyceniana na około 1,68 mld dolarów jest na ten moment w najlepszej dziesiątce. Dotychczas największą ofertę w 2024 r. o wartości 5,1 mld dolarów przeprowadziła Lineage, czyli amerykański fundusz, który inwestuje w magazynowe chłodnie na całym świecie. Druga największa oferta należała do Midea Group, czyli chińskiego producenta sprzętu AGD, który debiutował na giełdzie w Hong Kongu, zbierając wcześniej w IPO ponad 4,57 mld dolarów.

W październiku na podium tegorocznych najwartościowszych ofert wskoczył indyjski oddział Hyundai Motor, którego wartość, zgodnie z ustalanymi jeszcze szczegółami ma przekroczyć 3,32 mld dolarów. Będzie to tym samym największa oferta publiczna w historii Indii. Zapisy rozpoczną się 15 października. W TOP10 światowych IPO w 2024 r. jest też oferta (2,43 mld dol.) operatora (jednego z dwóch) tokijskiego metra, o czym więcej w artykule „Na giełdę w Japonii idzie… metro”.

Tuż przed Żabką w tym zestawieniu znalazła się kalifornijska firma Viking Holdings oferująca rejsy wycieczkowe na jednym ze swoich 90 statków. Obie oferty dzieli różnica niespełna 90 mln dolarów, wynika z danych Bloomberg. Tyle jeśli chodzi o dotychczasowego tegoroczne IPO. A jak wygląda oferta Żabki w dłuższym horyzoncie czasowym? Tu już konkurencja jest znacznie większa, zwłaszcza z szalonym rokiem 2021 r. kiedy rynek IPO był rozgrzany do czerwoności.

Od 2014 r. było ponad 50 większych ofert

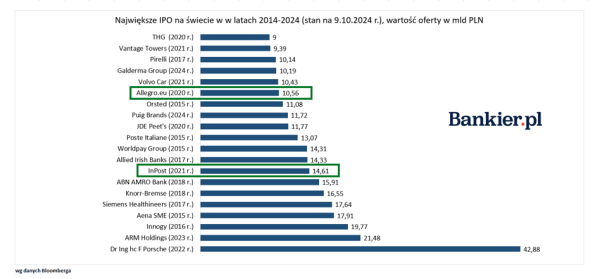

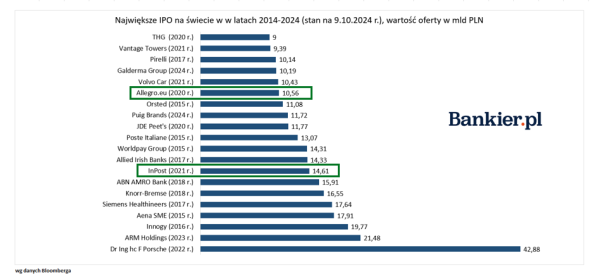

Biorąc pod uwagę tylko ostatnie ponad 10 lat i zawężając selekcję do europejskich firm, wartość oferty Żabki nie mieści się w pierwszej 50. W takim przedziale czasowym i geograficznym pochodzeniu największe było IPO niemieckiego producenta samochodów Porsche, które było trzecią największą ofertą w całej historii europejskich pierwszych ofert. W zestawieniu jest też IPO Arm Holdings, które co prawda debiutowało na giełdzie Nasdaq, ale to brytyjska firma pod kontrolą japońskiego SoftBanku.

W tym zestawieniu obejmującym europejskie firmy mamy jednak wysoko (8. miejsce) InPost, który co to znaczy giełda najpierw sprawdził na GPW, a dopiero później na Euronext w Amsterdamie, którego to dotyczy ujęta w zestawieniu oferta. Na 15. miejscu jest z kolei Allegro, czyli jak wspomniano emitent przeprowadzający największą ofertę publiczną w całej historii GPW. Bloomberg w tym wypadku zlicza wszystkie akcje sprzedane w ofercie, także te z dodatkowego przydziału, które Morgan Stanley wykorzystał w okresie stabilizacji kursu, dlatego wartość oferty podliczono na ponad 10,5 mld zł.