Śmierć i sukcesja, sprzedane akcje, nieudane inwestycje i morze niezainwestowanej gotówki – doroczne zgromadzenie akcjonariuszy Berkshire Hathaway, pierwsze bez udziału zmarłego w zeszłym roku Charliego Mungera, obfitowało w twarde fakty i ciekawe anegdoty. Oto najważniejsze punkty z sobotniego spotkania z Warrenem Buffettem.

Na odbywającym się w sobotę dorocznym walnym zgromadzeniu akcjonariuszy Berkshire Hathaway w Omaha, Warren Buffett udzielił po raz pierwszy tak dokładnej odpowiedzi na pytanie o to, jak będzie wyglądać zarządzanie spółką w razie jego śmierci. Zdaniem inwestora pełnię władzy nad konglomeratem, zarówno nad przejęciami jak i portfelem, powinien objąć Greg Abel.

61-letni Kanadyjczyk nadzoruje rozległą część biznesów Berkshire, m.in. spółki z sektora energetycznego, branży kolejowej oraz handlu detalicznego. Jako sukcesor Buffetta został ujawniony w 2021 roku, ale do tej pory inwestorzy spodziewali się, że będzie odpowiadał tylko za kierowanie spółkami zależnymi firmy oraz przejęcia dokonywane przez konglomerat.

Zdawało się, że zarządzanie portfelem akcji o wartości 362 mld USD przypadnie w udziale dwóm deputowanym ds. inwestycji Buffetta, Toddowi Combsowi i Tedowi Weschlerowi. Podczas sobotniego zgromadzenia założyciel Berkshire Hathaway stwierdził jednak, że również na tym polu decyzje powinny należeć do Abela. Jak wyjaśnił, na zmianę decyzji o przyszłej roli jego następcy wpłynął wzrost wartości aktywów spółki.

“Kiedyś myślałem inaczej o tym, jak to załatwić, ale myślę, że odpowiedzialność powinna spoczywać na CEO i jego decyzjach, jakie by nie były. Kwoty w Berkshire urosły do tak ogromnych rozmiarów, że nie chcemy próbować mieć wokół siebie 200 osób, które zarządzają po miliardzie. To po prostu nie działa”. – wyjaśnił Buffett. Jak dodał, ostateczną decyzję po jego śmierci podejmie zarząd Berkshire Hathaway, ale “może spróbować wrócić i prześladować ich, jeśli postąpią inaczej”.

Dziś #BRK2024 Walne zgromadzenie Berkshire Hathaway, spółki Warrena Buffetta! Dziesiątki tysięcy gości z całego świata, transmisja na żywo i setki dziennikarzy czekających na sesję pytań i odpowiedzi. Przypomnijmy jak to działa i dlaczego to takie wyjątkowe wydarzenie 🧵 1/10 pic.twitter.com/5CvDXaXYwT

— Tomasz Jaroszek (@TomaszJaroszek) May 4, 2024

Na początku spotkania Buffett błędnie nazwał Abela “Charliem”, przekazując mu pytanie, na co cała sala zareagowała gromkimi brawami. “Jestem do tego tak bardzo przyzwyczajony” – skomentował Buffett – “Poprawiałem się już kilka razy. Znowu się pomylę.” Zmarły w zeszłym roku w wieku 99 lat Charlie Munger był prawą ręką i przyjacielem Buffetta. Sobotnie zgromadzenie akcjonariuszy było pierwszym w historii bez jego obecności.

Temat śmierci powracał podczas spotkania w Omaha kilkukrotnie. W pewnym momencie Buffet zażartował, że “zna się na tabelach aktuarialnych”, a pod koniec wydarzenia powiedział akcjonariuszom: “Mam nie tylko nadzieję, że przyjedziecie w przyszłym roku, ale mam nadzieję, że ja też przyjadę.” Legendarny inwestor skończy w sierpniu 94 lata.

Sprzedane akcje, nieudane inwestycje i rekordowe rezerwy gotówki

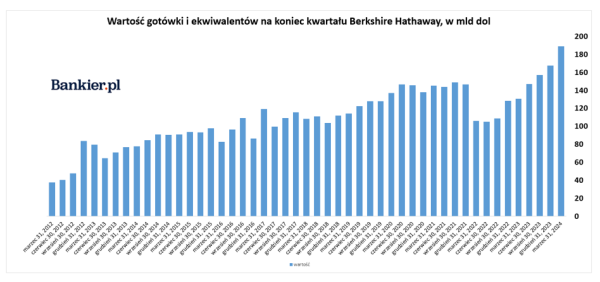

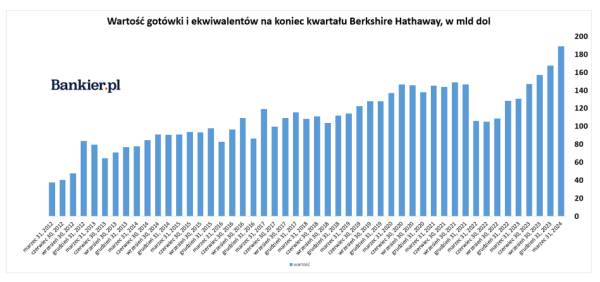

Rezerwy Berkshire Hathaway w gotówce i obligacjach zwiększyły się do 189 mld USD, co stanowi nowy rekord spółki. Buffett wyjaśnił, że nie inwestuje tych środków, pozwalając im zarabiać na odsetkach. “Nie sądzę, żeby ktokolwiek siedzący przy tym stole miał pojęcie, jak skutecznie wykorzystać ten kapitał, dlatego nie używamy go teraz przy 5,4%, ale nie używalibyśmy go, gdyby odsetki wynosiły 1%. Nie mówcie tego Rezerwie Federalnej, ale wolimy to. Gramy tylko na boiskach, które lubimy.” – skomentował prezes Berkshire.

Na pytanie o zagrożenie dla amerykańskich obligacji, związane z rosnącym zadłużeniem USA, Buffet odparł, że przewiduje, że dług Stanów Zjednoczonych będzie akceptowalny jeszcze przez bardzo długi czas, ponieważ nie ma zbyt wielu alternatyw.

Gotówka, obligacje i ekwiwalenty w rezerwach Berkshire Hathaway (Bankier.pl )

Przychody Berkshire Hathaway sięgnęły w I kwartale 2024 roku 89,87 mld USD. Zysk netto spółki spadł o 64% rdr. do 12,7 mld USD. Powodem był wzrost kwoty niezrealizowanych zysków z akcji oraz spadek notowań Apple. Wynik operacyjny spółki wyniósł 11,2 mld USD (nowy rekord), wobec 8 mld USD w analogicznym okresie sprzed roku. Berkshire zgłosiło również wykup akcji własnych za 2,6 mld USD.

Dzień przed zgromadzeniem akcjonariuszy notowania Berkshire zakończyły piątkową sesję w okolicach punktu odniesienia. Cena akcji klasy A (z prawem głosu, ) wynosi 603 tys. USD za sztukę, a klasy B (bez prawa głos), 400 USD za sztukę. Wycena holdingu sięga 865 mld USD.

Jeśli chodzi o decyzje związane z papierami wartościowymi konkretnych spółek, Berkshire Hathaway sprzedał ze stratą wszystkie akcje Paramount, które kupił w I kwartale 2022 roku. Niedługo po tym firma zaczęła wykazywać pogłębiający się spadek przychodów, obcięła dywidendę, a jej prezes zrezygnował z funkcji. Tylko w 2022 roku notowania Paramount straciły 44%. Na koniec 2023 roku Berkshire posiadało nadal 63,3 mln akcji spółki.

Warren Buffett and Berkshire Hathaway’s $BRK.B portfolio from 2001 to 2023 👀

pic.twitter.com/1HsVRBGDvY

— Evan (@StockMKTNewz) May 5, 2024

“Myślę, że jestem teraz mądrzejszy niż rok lub dwa lata temu, ale myślę też, że jestem biedniejszy, ponieważ zdobyłem wiedzę w taki sposób. Straciliśmy pieniądze na Paramount i zrobiłem to wszystko sam” – skomentował Buffett, biorąc pełną odpowiedzialność za błędną decyzję o zakupie akcji spółki.

Podczas spotkania w Omaha, Berkshire ujawniło również sprzedaż 13% posiadanych udziałów Apple. To drugi kwartał z rzędu, w którym spółka pozbywa się akcji producenta iPhone’ów. W IV kwartale 2023 roku Berkshire sprzedało około 10 mln udziałów Apple. W I kwartale 2023 roku liczba zrzuconych akcji spółki z jabłkiem w logo zwiększyła się do około 116 mln.

Nawet po ostatniej sprzedaży Berkshire Hathaway jest wciąż największym udziałowcem Apple poza zarządcami giełdowych funduszy. Podczas sobotniego spotkania w Omaha, Buffett powiedział, że jest bardzo prawdopodobne, że Apple pozostanie największą pozycją w portfelu jego spółki również pod koniec 2024 roku.

Greg Abel zapowiedział dalszą walkę Berkshire Hathaway z pozwami przeciwko spółce PacifiCorp, w której posiada 90% udziałów. Firma stoi w obliczu pozwów i roszczeń w kwocie 30 mld USD. Ponad 1000 powodów obwinia ją za spowodowanie pożarów w 2020 roku w Oregonie. PacifiCorp zapłacił już w związku z tą sprawą 825 mln USD w ramach innych pozwów.