Federalny Komitet Otwartego Rynku nie zaskoczył inwestorów i po raz kolejny utrzymał stopy procentowe bez zmian. Nadal też większość członków FOMC optuje za trzema 25-punkowymi obniżkami w dalszej części 2024 roku. Szef Fed zapowiedział spowolnienie tempa redukcji sumy bilansowej, co wywołało małą euforię na rynkach, szczególnie na mniejszych spółkach.

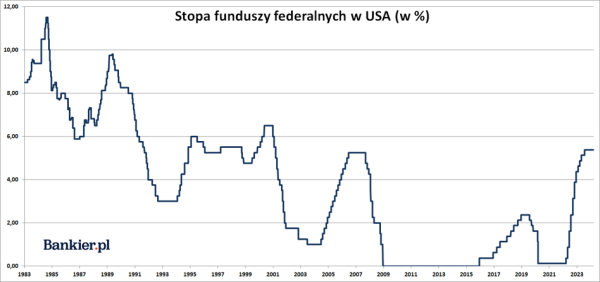

Przedział stopy funduszy federalnych został utrzymany na niezmienionym poziomie 5,25-5,50% – oznajmił w komunikacie Federalny Komitet Otwartego Rynku (FOMC). Lutowa decyzja zapadła jednogłośnie i była zgodna z oczekiwaniami rynku oraz ekonomistów. W ten sposób stopy procentowe w Stanach Zjednoczonych pozostały na najwyższym poziomie od 2001 roku.

Rezerwa Federalna

– Rozważając jakiekolwiek dostosowania w przedziale stopy funduszy federalnych Komitet będzie starannie rozważał nadchodzące dane, ewolucję prognoz oraz bilans ryzyka. Komitet nie oczekuje, aby redukcja stopy funduszy federalnych była właściwa, dopóki nie nabierze większej pewności, że inflacja przesuwa się w stronę 2-procentowego celu – to zdanie ze styczniowego komunikatu FOMC zostało powtórzone także w marcu. We wcześniejszych miesiącach Komitet oficjalnie wciąż rozważał podwyżki stóp procentowych. Teraz jasno mówi o nadchodzących obniżkach, aczkolwiek nadal nie precyzuje ich terminu.

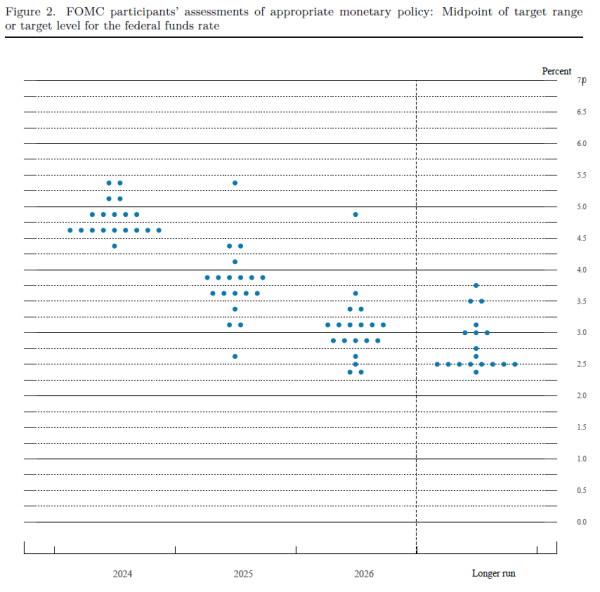

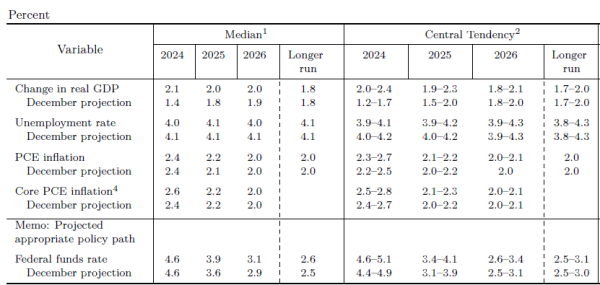

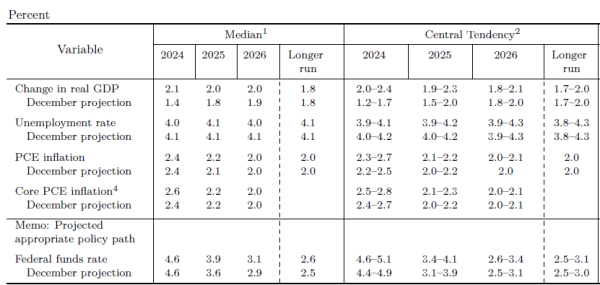

Marcowa edycja tzw. fedokropek niewiele różni się od tego, co zobaczyliśmy w grudniu. Zdecydowana większość członków FOMC nadal optuje za rozpoczęciem cyklu obniżek stóp procentowych w 2024 roku i jego kontynuacji w latach następnych.

Rezerwa Federalna

Mediana tych projekcji zakłada, że na koniec roku zobaczymy stopy na poziomie 4,6%, a więc o blisko 80 pb. poniżej stanu obecnego. Sygnalizowałoby to trzy 25-puntkowe cięcia w dalszej części tego roku. To mniej więcej tyle samo, czego teraz oczekuje rynek terminowy. Z notowań kontraktów na stopę funduszy federalnych wynika, że największym prawdopodobieństwem cechuje się przedział 4,50-4,75% – wynika z obliczeń FedWatch Tool.

Z kolei rok 2025 ma przynieść cięcia rzędu 70 pb. i spadek FFR do 3,9%, W roku 2026 stopy w USA miałyby spaść do 3,1% (czyli o kolejne 80 pb.) i znaleźć się powyżej poziomu neutralnego ocenianego obecnie na 2,6%. Ta ostatnia wartość jest jednak o 10 pb. wyższa niż w grudniu. Także mediana na rok 2026 jest wyższa (o 20 pb.) niż w projekcji z grudnia, a ta na rok 2025 jest wyższa o 30 pb.

Rezerwa Federalna

Warto jednak zwrócić uwagę na rewizję projekcji makroekonomicznych członków Komitetu, jaka zaszła względem grudnia. Przede wszystkim w górę poszła zarówno mediana prognoz dla wzrostu PKB (z 1,4% do 2,1%) jak i inflacji bazowej PCE (z 2,4% do 2,6%). Nie zmieniono za to w istotnym stopniu prognoz dla stopy bezrobocia. Przy takich założeniach trudno oczekiwać, aby cięcia stóp w Fedzie przekroczyły obecne oczekiwania rynku.

Kiedy rozpocznie się cykl obniżek?

Za nami najgwałtowniejszy cykl podwyżek stóp procentowych w USA od 1981 roku. Łącznie od marca 2022 roku do lipca 2023 roku stopa funduszy federalnych została podniesiona o 525 pb. W poprzednich dwóch cyklach zacieśniania polityki monetarnej (w latach 2004-06 i 2015-18) stopy były podnoszone tylko po 25 pb. Co więcej, po raz pierwszy w XXI wieku szczytowy poziom FFR jest wyższy niż w cyklu poprzednim.

Rynek terminowy wycenia, że pierwszej obniżki powinniśmy się spodziewać na czerwcowym posiedzeniu FOMC. Przed publikacją marcowego komunikatu szanse na czerwcową obniżkę były wyceniane na blisko 65%. Tyle tylko, że jeszcze miesiąc temu owo prawdopodobieństwo były wyceniane na ok. 75%, a jeszcze pod koniec stycznia rynek był w zasadzie pewny, że pierwsze cięcie zostanie dokonane już w maju.

QT pozostaje bez zmian

Od czerwca 2022 roku prowadzony jest program „ilościowego zacieśniania” (QT) polityki monetarnej w USA. W ramach QT od września Fed redukuje swoją sumę bilansową w tempie 95 mld USD miesięcznie, zmniejszając w ten sposób nadmierne rezerwy bankowe i efektywnie „odsysając” dolary z rynku finansowego. Łącznie Rezerwa Federalna zredukowała swoje aktywa o ponad 1,4 biliona dolarów po tym, jak w latach 2020-22 „dodrukowała” blisko 5 bilionów USD.

Trzeba przy tym odnotować, że od wielu miesięcy stopa funduszy federalnych w USA jest już wyraźnie wyższa od inflacji CPI za ostatnie 12 miesięcy. Inflacja CPI w Stanach Zjednoczonych w lutym wyniosła 3,2% przy stopach w Fedzie przewyższających 5%. Tak wysokich realnych stóp procentowych w Ameryce nie notowano od 2008 roku. Przy tym luty był 36. miesiącem z rzędu, w którym roczna inflacja CPI w USA przekraczała 2-procentowy cel Rezerwy Federalnej.

Następne posiedzenie Federalnego Komitetu Otwartego Rynku zaplanowane jest na 30 kwietnia i 1 maja. Rynek nie spodziewa się po nim zmian poziomu stóp procentowych.

Powell: jest lepiej, ale jeszcze nie jest dobrze

– Gospodarka uczyniła znaczący postęp w kierunku naszego podwójnego mandatu. Ale inflacja wciąż jest zbyt wysoka, a jej przyszła ścieżka jest niepewna. Jesteśmy w pełni zdeterminowani, aby sprowadzić inflację do naszego 2-procentowego celu. Nasze restrykcyjne nastawienie wywarło spadkową presję na aktywność gospodarczą i inflację – tak marcową konferencję prasową rozpoczął przewodniczący Rezerwy Federalnej Jerome Powell.

Według szefa Fedu rynek pracy pozostaje napięty, a wysokie stopy procentowe nie wpłynęły na aktywność inwestycyjną przedsiębiorstw. – Nasze projekcje zakładają spowolnienie wzrostu PKB do 2,1% w tym roku oraz 2% w roku przyszłym – dodał Powell.

– Wierzymy, że stopy procentowe osiągnęły szczyt w cym cyklu i że gospodarka zachowuje się zasadniczo tak, jak oczekiwano. Zapewne będzie właściwe, aby rozpocząć wycofywanie się z restrykcyjnej polityki w którymś momencie tego roku (…) Będziemy podejmować decyzje z posiedzenia na posiedzenie – oznajmił Jerome Powell.

– Dzisiaj nie podjęliśmy żadnych decyzji dotyczących przyszłych posiedzeń. Podejmujemy decyzje z posiedzenia na posiedzenie – tak przewodniczący Powell odpowiedział na pytanie o możliwość podjęcia decyzji o obniżce stóp procentowych w maju bądź w czerwcu.

QT zostanie ograniczone

– Na tym spotkaniu dyskutowaliśmy o kwestiach związanych ze spowolnieniem tempa spadku naszej sumy bilansowej. Mimo że nie podjęliśmy dzisiaj jakichkolwiek decyzji, to generalną myślą Komitetu jest, że całkiem niedługo będzie właściwe spowolnić tempo redukcji sumy bilansowej – oznajmił Powell.

– Instynkt podpowiada mi, że stopy procentowe nie powrócą do tak niskich poziomów jak przed pandemią i po kryzysie finansowym. Ale wiąże się z tym ogromna niepewność – odnotował szef Fedu.

Powell dodał, że silny wzrost zatrudnienia nie jest dla niego przeszkodą do obniżania stóp procentowych. Szef banku centralnego USA uważa, że zeszłoroczny wzrost gospodarczy wynikał ze złagodzenia napięć po stronie podażowej, a wzrost zatrudnienia wynikał z wyższej aktywności zawodowej. – Mamy większą gospodarkę ze słabszą presją inflacyjną – skwitował Jerome Powell.

Mała euforia na rynkach. Małe spółki w centrum zainteresowania

Zapowiedź spowolnienia tempa redukcji sumy bilansowej rozochociła inwestorów w USA, którzy rzucili się do zakupów. Największe wzrosty na Wall Street notuje indeks małych spółek Russel 2000, który na 20 minut przed zakończeniem sesji zyskuje 2,2%, choć jeszcze przed decyzją Fed notował niewielkie spadki. Flagowy indeks S&P 500 rośnie o 0,8% do 5221 pkt, a Nasdaq zyskuje 1,1%, choć jeszcze przed godz. 19 był na zerze.