W ofercie Banku Pekao, jednego z najważniejszych graczy na rynku hipotek, zaszła łatwa do przeoczenia zmiana. Kredytodawca będzie korzystał jak jedyny na rynku ze wskaźnika WIBOR 1M do ustalania oprocentowania. Przypominamy, jakie znaczenie ma typ indeksu dla kredytobiorcy.

Hasło „WIBOR plus marża” znane jest każdemu, kto spłaca kredyt hipoteczny. Do niedawna na takiej konstrukcji opierała się znakomita większość sprzedawanych na rynku hipotek. Po 2021 r. szala przechyliła się na korzyść kredytów z okresowo stałym oprocentowaniem, gdzie klienci nie śledzą już z zainteresowaniem notowań wskaźników przez kilka lat. Również w takich kredytach jednak w umowie znajdziemy zasady ustalania oprocentowania po pierwszym okresie „zamrożenia” stawki.

Chociaż WIBOR ma zejść wkrótce ze sceny, to zamieszanie wokół jego następcy spowodowało turbulencje na rynku hipotek. Nowym wskaźnikiem referencyjnym miał być WIRON. Kilka banków zaczęło prace nad kredytami bazującymi na tym wskaźniku, a na rynek „dostarczył” pierwszy produkt ING Bank Śląski. Gdy okazało się, że reforma wskaźników wraca do konsultacji WIRON-owa hipoteka została wycofana z oferty.

W których bankach są kredyty ze zmiennym oprocentowaniem?

Najświeższa lista banków komercyjnych proponujących kredyty ze zmiennym oprocentowaniem prezentuje się skromnie. Jest na niej zaledwie 10 pozycji. Większość korzysta ze wskaźnika WIBOR 3M, a reszta z WIBOR 6M. Tak było do niedawna, bo w lipcu zmiana zaszła w Banku Pekao.

Ta instytucja wcześniej do ustalania oprocentowania stosowała własny indeks SKBM oparty na uśrednieniu kilku odczytów WIBOR-u 6M. Teraz podstawą wyliczania stawki oprocentowania zmiennego jest WIBOR 1M.

|

Wskaźnik używany do ustalania oprocentowania w kredytach hipotecznych z oprocentowaniem zmiennym |

|

|---|---|

|

Bank |

Rodzaj wskaźnika |

|

Alior Bank |

WIBOR 3M |

|

Bank BPS |

WIBOR 3M |

|

Bank Ochrony Środowiska |

WIBOR 6M |

|

Bank Pekao |

WIBOR 1M |

|

Bank Pocztowy |

WIBOR 3M |

|

Citi Handlowy |

WIBOR 3M |

|

Credit Agricole |

WIBOR 3M |

|

mBank |

WIBOR 3M |

|

PKO Bank Polski |

WIBOR 6M |

|

Santander Bank |

WIBOR 3M |

|

Źródło: Bankier.pl |

|

Czym różnią się od siebie WIBOR-y?

Jeśli spojrzymy na aktualne notowania stóp WIBOR, dostrzeżemy, że różnice pomiędzy stawkami są niewielkie. 10 lipca 2024 r. stawka 3M wynosiła 5,86 proc., 6M – 5,87 proc., a 1M – 5,85 proc. W okresie stabilnych stóp procentowych i braku zmian w polityce pieniężnej na horyzoncie tak zwykle bywało. Przypomnijmy, że kwotowania WIBOR opierają się na proponowanych przez banki warunkach pożyczek na odpowiednio 1-, 3- i 6-miesięczny okres. Są one zatem odzwierciedleniem oczekiwań, co do kształtowania się ceny pieniądza w najbliższej przyszłości.

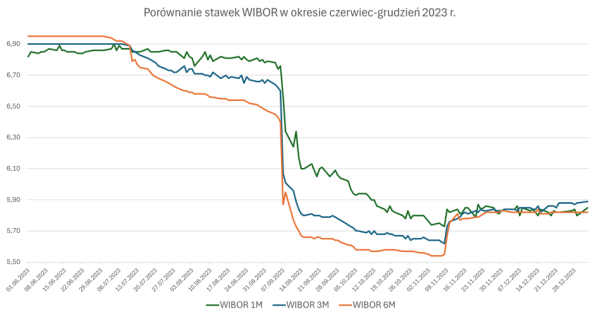

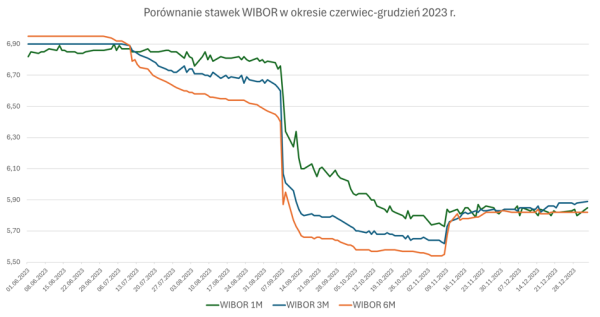

Zobaczmy, jak zachowują się wskaźniki, gdy spodziewana jest obniżka stóp procentowych. Taka sytuacja miała miejsce przed rokiem, na progu wakacji, kiedy powszechne stało się oczekiwanie cięcia w okresie jesiennym. Wskaźnik 6M spadał wówczas mocniej, „przewidując” więcej niż jedną obniżkę, patrzył w dalszą przyszłość. Słabiej obsuwał się 3M, a 1M pozostawał względnie stabilny.

Bankier.pl

Zeszłoroczny przykład jest raczej nietypowy – Rada Polityki Pieniężnej zaskoczyła rynek we wrześniu, tnąc stopy bardziej niż ktokolwiek się spodziewał. Nerwowe ruchy na wykresie to efekt, który możemy nazwać „dezorientacją”. Gdy jednak stało się jasne, że obniżek więcej nie będzie, wskaźniki znów zbiegły się do bardzo zbliżonych poziomów.

Dlaczego rodzaj WIBOR-u jest ważny?

Nieco upraszczając, można powiedzieć, że WIBOR 6M będzie wcześniej rozpoczynał dostosowywanie się do oczekiwanych spadków i wzrostów stóp. Gdy zbliży się wyczekany przez kredytobiorców moment cięcia (być może w 2025/2026 r.?), ci, którzy mają w umowie ten wskaźnik powinni wcześniej dostrzec obniżkę oprocentowania. Pozostali prawdopodobnie zobaczą ten efekt nieco później.

W grę jednak wchodzi jeszcze jeden czynnik – częstość aktualizacji oprocentowania. W przypadku WIBOR 6M bank aktualizuje oprocentowanie hipoteki co 6 miesięcy. Dla WIBOR 3M – co kwartał, dla WIBOR 1M – co miesiąc. Banki dodatkowo różnią się jeszcze sposobem wyznaczania daty aktualizacji (nie zawsze jest to np. zależne od daty zawarcia umowy) oraz wyboru używanego odczytu. W efekcie kredytobiorcy w różnych bankach, nawet korzystających z tego samego wskaźnika, widzą zmiany w harmonogramach w różnym cyklu.

Upraszczając, kredytobiorcy z WIBOR 1M będą mieli częściej niż pozostali aktualizowane oprocentowanie i teoretycznie mają szansę szybciej odczuć w portfelu spadek ceny pieniądza. Przy podwyżce stóp szybciej odczują także wzrost oprocentowania.

„Poślizg”, który wprowadza rzadsza aktualizacja (3M lub 6M) nie zawsze będzie kompensowany przez wcześniejszą reakcję wskaźnika na oczekiwane zmiany stóp. W efekcie może działać na korzyść kredytobiorców w krótkim okresie (podwyżka dotrze do harmonogramu z opóźnieniem – tu przykład takiego efektu z grudnia 2022 r.) lub na ich niekorzyść (dłuższe oczekiwanie na spadek stopy).

W długim okresie różnice wynikające z różnych stawek wyznaczających oprocentowanie nie są olbrzymie. Trudno polecić kierowanie się tym czynnikiem przy wyborze kredytu – zdecydowanie większe znaczenie ma chociażby poziom marży. Warto też pamiętać, że w perspektywie kilku lat WIBOR i tak zostanie zapewne zastąpiony inną konstrukcją, a to może zniwelować różnice pomiędzy kredytodawcami.